2022年,我国数字经济规模首次突破50万亿,达到50.2万亿元,总量稳居世界第二,占GDP比重提升至41.5%。作为数字经济核心产业与实体 经济的根...

2024-03-07 31 智能制造行业报告

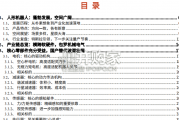

工业机器人产业链主要包括下游系统集成、中游本体制造和上游核心零部件(主要是减速器、伺服系统、控制系统)。上一篇报告中我们主要分析了产业链的市场规模和国产化替代程度。从市场规模来看,下游系统集成和中游本体的市场规模相对较大,而上游零部件只有百亿级别;从国产化替代进程来看,下游和中游的国产替代水平相对较高。下游系统集成商中本土系统集成商占比约有 90%以上,中游本体制造国产化率约有 30%左右,而上游零部件中减速器和伺服系统国产化率最低,约 10%左右,控制系统国产化率约为 15%。因此本篇报告主要聚焦于工业机器人产业链的中游本体制造和下游系统集成两大环节,上游核心零部件我们会在下一篇报告中详细论述。

从行业基本面分析出发自上而下落实到银行业务层面。本篇报告主要分析我国工业机器人本体和系统集成领域的供求关系和竞争格局,并从分析中判断目前行业处于周期的什么位置以及银行在筛选客户时的标准,最后总结出银行在工业机器人行业潜在的业务机会,将择时、择客户和择业务三者相匹配。本体和系统集成领域整体供求关系是:(1)工业机器人产销量增速回落,受下游需求影响显著;不同应用领域需求呈现“长尾化”特点,非汽车领域需求空间巨大。(2)高端本体供给不足,低端供给过剩;系统集成项目对行业应用经验积累要求高、非标准化难以形成规模效应、项目回款周期长使得系统集成商数量多、规模小、主要集中在中低端领域。考虑到 2018 年工业机器人价格下滑、企业净利率下滑以及主要上市公司在投项目收缩,项目达产时间大多后延到 2019 年底,我们认为工业机器人行业有望在 2019 年底触底。

竞争格局是:(1)本体+集成模式整体偿债能力和盈利能力最优,同时规模增速较高、成长空间大,现阶段本体+集成模式是相对较优的选择。(2)系统集成高端领域外资占优,国产机会在中低端市场和新兴领域,需关注深耕细分子领域的龙头系统集成商或下游应用覆盖国产化加速替代领域比例较高的企业。(3)发那科、ABB、安川和库卡在本体领域处于垄断地位,但本体只是作为突破口,需要更多切入应用场景,坚持研发掌握核心技术是关键要素。本体领域差异化竞争手段主要是根据特定子领域对通用型机器人软硬件进行适度改造或打造高端本体。

标签: 智能制造行业报告

相关文章

2022年,我国数字经济规模首次突破50万亿,达到50.2万亿元,总量稳居世界第二,占GDP比重提升至41.5%。作为数字经济核心产业与实体 经济的根...

2024-03-07 31 智能制造行业报告

RV减速器巨头——纳博特斯克。纳博特斯克成立于2003年,业务涵盖运输设备、精密零 部件、辅助设备等。2022年纳博特斯克营业收入达3086.91亿日...

2024-03-01 35 智能制造行业报告

机器人中操作和动作决策的执行输出工具在机器人学领域被称之为末端执行器 (End-Effector 。末端执行器是机器人执行部件的统称,一般安装于机器人...

2024-02-29 59 智能制造行业报告

人形机器人行业加速发展,空间广阔。人形机器人产业已步入发展快车道, 2022 年 10 月,特斯拉展示了 Optimus 机器人工程机,代表着人形机器...

2024-02-23 99 智能制造行业报告

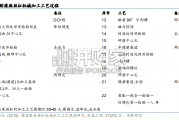

工艺流程看,丝杠是一条完整的产线,前处理→粗加工→研磨/铣削/滚轧→热处理→组装, 不同精度对应不同的加工工艺,C7 和 C10 低精度大多用轧制工艺...

2024-02-21 69 智能制造行业报告

最新留言