我们认为每个行业在发展初期渗透率较低阶段,大单品的成功打造均可使其份 额直观上更高,主要系该阶段行业规模取决于大单品规模,而随着行业规模增长, 参与者...

2024-03-03 26 食品饮料酒水行业报告

自然禀赋不同导致中国较国外养牛成本较高,奶价偏贵。与澳大利亚、新西兰、阿根廷等国相比,中国在土地、人工、饲料、效 率均不具优势:1)土地资源较为稀缺,奶企只能以圈养方式饲养奶牛,土地、防疫、环保成本较高;2)中国牧草质量水平偏低, 优质牧草大多依赖进口,饲料成本偏高;3)人工成本高于海外;4)国内养殖技术仍较海外有一定差距。 国内原奶价格变化滞后国际原奶价格,理论上国内外价格已经初步接轨。09年之后,随着大包粉进口规模的迅速上升,国际原奶 价格和国内原奶价格的联系日益密切,联动效应愈发明显。从年度来看,国内奶价和国际奶价基本呈同涨同跌的态势,但国际奶 价波动更为剧烈。

受低价进口大包粉的影响,一些奶制品加工企业在选择原奶时更多地用大包粉替代生鲜乳,导致国内牧场生鲜乳供应受到阻力,打击 了其生产原奶甚至优质奶的积极性。 为了提升鲜奶使用量,改善国内牧场生存环境,促进乳业健康发展,监管层陆续出台了相关政策,如“复原乳严监管”、“生乳分级 新标准”,严格规范下游乳制品企业生产行为,鼓励使用生鲜乳生产灭菌乳、发酵乳、调制乳和婴配粉等乳制品。

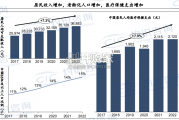

奶价低迷叠加环保去产能,奶牛存栏连续3年下滑。2015年以来,生鲜乳价格持续处于低位,使得全行业盈利水平出现恶化,大 中型牧场扩栏意愿减弱&小型牧场持续退出推动全国奶牛存栏持续下滑。2018年中央加大环保督查力度,诸多牧场因环保不达标 而关停,奶牛存栏进一步下滑。根据USDA的数据,2018年中国奶牛数量同比-5.3%,降幅较上年略有扩大。 18年生鲜乳产量小幅提升,未来供给量增长乏力。2018年,牛奶产量同比增长1.2%,增速较17年提升2.0pcts,来源于成母牛占 比提升及单产提升。目前,行业上下游对原奶未来供给不足已有一定预期,如诸多乳企与牧场的采购合同从月度向年度转变, 部分牧场出现扩群的动作。即使牧场开始补栏,但难以影响短期供给量,因此短周期原奶产量主要取决于成母牛的存栏变化及 成母牛单产水平。综合看,我们认为未来2年原奶产量或保持低个位数增长。

全球原奶的主要产地为欧盟、美国、印度、中国、俄罗斯,产量合计占全球的70%以上,主要出口国为新西兰、欧盟、美国,合计 出口量占全球约70%。USDA预测19年主要出口国新西兰、欧盟、美国、澳大利亚奶牛存栏同比+0.14%、-1.33%、-0.63%、-3.28%, 主要进口国俄罗斯、中国、墨西哥、巴西奶牛存栏同比-1.43%、0.81%、-0.76%、0.52%。考虑奶牛形成产能需要2年左右时间,而 短期内奶牛单产稳定,全球原奶产能或难以扩张。

标签: 食品饮料酒水行业报告

相关文章

我们认为每个行业在发展初期渗透率较低阶段,大单品的成功打造均可使其份 额直观上更高,主要系该阶段行业规模取决于大单品规模,而随着行业规模增长, 参与者...

2024-03-03 26 食品饮料酒水行业报告

咖啡 VS 茶饮:需求本源、市场成熟度、行业竞争格局等均有所不同。1)需 求本源不同:咖啡主要是咖啡因的摄入,办公室为第一大消费场景;茶饮更多是 饮料...

2024-03-02 34 食品饮料酒水行业报告

营养健康食品分为保健食品及功能性食品,保健食品主要为人体补充膳食营养,不可用于治疗疾病, 监管较严格,功能性食品饮料通常按普通食品管理,进入门槛较低,...

2024-02-26 77 食品饮料酒水行业报告

24年春节开启时间较晚,但实际动销良性,同比略优于去年。渠道调研反馈2024年春节整体动销良性,拉长周期看,同比2023年略优, 主要原因包括:1)2...

2024-02-26 45 食品饮料酒水行业报告

白酒产业是四川省的特色优势产业,2022年全省白酒产量348.1万千升,营收3447.2亿 元,利润754.7亿元,产量、营收均占全国的52%,利润占...

2024-02-19 79 食品饮料酒水行业报告

最新留言