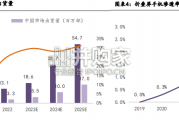

2023年全球手机市场持续低迷,折叠屏手机异军突起, 是目前手机市场里唯一保持上升趋势的细分市场。据 Counterpoint全球折叠屏手机出货量将从...

2024-03-05 24 电子行业报告

相对于普通的 PCB,高频板和高速多层板都有较高的技术壁垒,除了高精 密的设备外,大批量生产需要长时间 Know-How 的积累,也具有更大的盈利空间。 而高频板和高速多层板两者之间,高频板的主要难点在于高频板材,高速多层板 的主要难点在于制造工艺。根据产业调研,常规 PCB 的覆铜板占销售比重的 20% 左右,使用 PTFE 的高频板板材占销售比重的 40%以上,高速多层板板材占销售 比重 30%左右,在相同开工率和良率情况下,高速多层板的加工附加值更高,利 润空间也更大,部分高速板毛利率可以高达 40%以上。

整体 PCB 行业格局较为分散,根据 NTI 数据,全球前十大 PCB 厂商 2018 年营收 合计 212 亿美元,份额 34%,相比 2017 年略有提升,以台湾厂商为主,大陆的东 山精密通过收购 multek 后进入前十阵列。产品类型上,前十大厂商主要分布在下 游较为集中的 FPC、载板和 HDI 领域。根据我们整理,全球前十大通信板厂商 2018 年通信板营收 241 亿元,同比增长 18%,高于行业 13%的增速,合计份额 30.7%,同比提升 1.3 个百分点。

通信板的市场格局也比较分散,因为非高频、非高速多层通信板仍然占大部分, 不过从前十大厂商增速明显快于行业增速可以看出,龙头集中度得到提升。随着 未来 5G 基站、数据中心建设,高频、高速多层板需求更为旺盛,行业集中度有 望持续提升。 同时,前十大通信板厂商中大陆厂商有 5 个,其余是台湾和美国厂商。深南电路 和沪电股份,无论在技术还是规模上,都已经跻身全球第一梯队,生益电子规模 相对较小,技术也属于第一梯队。崇达技术、景旺电子、奥士康、方正科技等也 已经进入第二梯队。 2、回顾 4G 产业周期,格局优化造就通信板龙头高速成长 2.1、4G 基站建设进度 通信基站建设是通信板的主要拉动力量之一,根据工信部数据,国内 2014 年开始 大规模建设 4G 基站,2014-2016 年为 4G 基站建设高峰期,2017、2018 年建设量 快速下滑,今年因为移动网络扩容升级,6 月底 4G 基站数目达到 445 万个,比 2018 年末大幅增长。5G 基站上半年开始建设,今年国内预估建设量 15 万站左右。

回顾国内通信板龙头厂商深南电路、沪电股份和生益电子的发展,2016 年之前收 入和利润增长都十分缓慢。深南电路收入在 35 亿左右,利润 2 亿以下;沪电股份 收入不到 35 亿,因为搬厂和新建厂房的原因,一度出现亏损;生益电子收入在 15 亿以下,利润不到 5000 万。 我们认为,最核心的在于格局的变化。首先是下游客户通信设备厂商在全球的市 占率,2014 年,国产设备厂商华为+中兴市占率 30%左右,2017 年提升至 40%以 上,相应地,爱立信和诺基亚(2016 年收购阿尔卡特朗讯)的市占率则持续下滑。

标签: 电子行业报告

相关文章

2023年全球手机市场持续低迷,折叠屏手机异军突起, 是目前手机市场里唯一保持上升趋势的细分市场。据 Counterpoint全球折叠屏手机出货量将从...

2024-03-05 24 电子行业报告

硬件端:Vision Pro顶级配置实现性能突破。2016虚拟现实元年以来,硬件端持续迭代,2023年Meta发布其首款消费级MR一体机, 2024年...

2024-03-05 42 电子行业报告

参考全球 ODM 龙头厂商闻泰科技建设的年产 3000 万台、年产 1500 万台智能手机生产线 中设备投资规模,可大概推算出 2022 年全球 12...

2024-03-05 26 电子行业报告

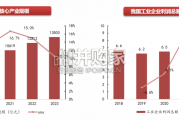

2023年我国工业互联网核心产业规模达1.4万亿元。我国工业互联网自2012年起步谋划,经历探索和快速推进期,目前已进入规 模发展期。据工信部,202...

2024-03-04 33 电子行业报告

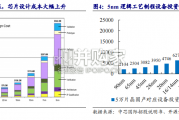

先进封装为后摩尔时代延续芯片性能提升的重要手段之一。摩尔定律指集成电 路上容纳的晶体管数目约每 18 个月便会增加一倍,但随着晶体管特征尺寸缩小到 1...

2024-03-04 41 电子行业报告

无线短距通信技术一般指作用距离在毫 米级到千米级的,局部范围内的无线通信应 用。其中,WiFi和蓝牙是两大主流的技术标 准,分别适用于高速率、大传输、...

2024-03-04 44 电子行业报告

最新留言