我们认为每个行业在发展初期渗透率较低阶段,大单品的成功打造均可使其份 额直观上更高,主要系该阶段行业规模取决于大单品规模,而随着行业规模增长, 参与者...

2024-03-03 26 食品饮料酒水行业报告

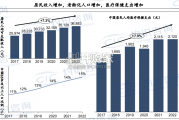

中国啤酒行业经历了多轮并购整合后,当前已步入成熟发展期,产量趋于平稳。 具体来看,中国啤酒行业先后经历了三个阶段:1)市场扩容期(1979-1995): 改革开放以来优惠政策不断落地,供给端啤酒厂数量快速增加,生产规模不断 扩大、市场持续扩容,期间啤酒行业产量从 1979 年的 50 万吨增加到 1995 年 的 1546 万吨,CAGR 高达 24%;2)第一轮市场整合期(1995-2005):行业 进入全国性扩张初期,其中青啤在 1999-2001 年收购 36 家啤酒厂,重夺行业 第一,期间啤酒行业产量从 1995 年的 1546 万吨增加到 2005 年的 3062 万 吨,CAGR 为 7%;3)第二轮市场整合期(2005-2017):华润后来居上,产 量率先突破千万吨,行业 CR5 格局确立,期间啤酒行业产量在达到 2013 年 5062 万吨的高点后,行业拐点确立。当前啤酒行业进入高端机遇期(2017 年 以来),呈现量稳价升趋势,主要厂商一方面加大高端产品研发及推新频次, 另一方面也纷纷布局高端精酿啤酒市场,未来产品结构升级为业绩增长核心驱 动力。

从需求端来看,在经历 2013-2018 年的短期调整后,未来中国啤酒消费量有 望保持平稳态势。GlobalData 数据显示,我国啤酒市场消费量在 2013 年达 到高点 5394 万吨之后开始下滑,到 2018 年我国啤酒消费量为 4880 万吨, 占全球啤酒总消费量的 25%,仍为全球最大的啤酒消费市场。预计未来 5 年 中国啤酒市场有望实现稳中有升,CAGR 约为 0.92%,到 2023 年我国啤酒 消费量达到 5115 万吨。 国内啤酒行业在经历整合并购潮之后,当前呈现寡头垄断竞争格局,CR5 市占 率高达 70.4%。中国啤酒行业在 20 世纪 90 年代后期开始了一波并购潮,并 逐步形成华润啤酒、青岛啤酒、百威亚太、燕京啤酒、嘉士伯五大啤酒厂商寡 头垄断格局,CR5 市占率从 2013 年的 65.2%提升至 2018 年的 70.4%。但与 美国及主要亚太成熟市场 CR5 市占率维持在 85%+相比,未来仍有持续提升 的空间。

寡头垄断格局下,国内啤酒企业呈现区域割据现象。具体来看,华润、青岛、 百威实现了全国化布局,其中华润在四川、东北、华东等地区优势明显;青岛 在山东、陕西等区域优势明显;百威在吉林、华南地区优势明显。此外,嘉士 伯和燕京区域化属性更强,其中燕京在北京、内蒙古、广西优势较大,嘉士伯 在西北地区优势较大。

标签: 食品饮料酒水行业报告

相关文章

我们认为每个行业在发展初期渗透率较低阶段,大单品的成功打造均可使其份 额直观上更高,主要系该阶段行业规模取决于大单品规模,而随着行业规模增长, 参与者...

2024-03-03 26 食品饮料酒水行业报告

咖啡 VS 茶饮:需求本源、市场成熟度、行业竞争格局等均有所不同。1)需 求本源不同:咖啡主要是咖啡因的摄入,办公室为第一大消费场景;茶饮更多是 饮料...

2024-03-02 34 食品饮料酒水行业报告

营养健康食品分为保健食品及功能性食品,保健食品主要为人体补充膳食营养,不可用于治疗疾病, 监管较严格,功能性食品饮料通常按普通食品管理,进入门槛较低,...

2024-02-26 77 食品饮料酒水行业报告

24年春节开启时间较晚,但实际动销良性,同比略优于去年。渠道调研反馈2024年春节整体动销良性,拉长周期看,同比2023年略优, 主要原因包括:1)2...

2024-02-26 45 食品饮料酒水行业报告

白酒产业是四川省的特色优势产业,2022年全省白酒产量348.1万千升,营收3447.2亿 元,利润754.7亿元,产量、营收均占全国的52%,利润占...

2024-02-19 78 食品饮料酒水行业报告

最新留言