[Download]资源名称:中国个人养老金发展报告(35页)...

2025-01-18 2 金融行业报告

政策性阶段(1999年-2006年),政策性任务为主:1998 年和 1999 年国有商业银行不良贷款率分别高达 33% 和 41%。四大资产管理公司(资产管理公司:AMC)设立,当时被规定为存续期十年,分别对口四大国有商业银行,目的是为国有商业银行剥离不良资产(第一次不良资产剥离)。四大资管公司的资金来源于国家拨款和发行债券筹集到的1.39万亿资金。(包括财政部为每家银行提供的100亿元资金、中国人民银行提供的5700亿元的贷款,以及各自对口商业银行以及国开行发行的8200亿元的金融债券),四大资管公司以账面原值收购不良资产。

商业化转型阶段(2004年-2008年),探索新路径:此阶段,银行的不良资产以折价的形式卖给四大资管公司。第二次不良资产剥离:信达与东方等资管公司收购中行和建行5400亿不良资产。本次不良资产剥离的主要目的是为了国有商业银行的上市而美化其资产负债表,因为第二次剥离的不良资产形成的时间短,贷款决策的商业化程度较高,贷款分类标准更明确,贷款手续也相对规范。第三次不良资产剥离也发生在商业化转型阶段,2005年,工商银行4500亿元可疑类贷款分作35个资产包,按逐包报价原则出售给四大资管公司。

全面商业化阶段(2010-至今),全面开花,蓬勃发展:2010年和2012年,信达和华融分别完成股改,标志着我国不良资产行业进入全面商业化阶段。四大资管公司逐渐发展成为全牌照的大型金控集团,发展方向各具特色。国务院批准资管公司开展非金融企业不良资产管理业务,地方性资产管理公司、小型民间资管公司及各类资管服务业态纷纷出现。

传统类业务是指不良资产管理公司直接继承原有的债权债务关系,收益主要来自于最终实际收回的现金流与债权收购成本之间的差额。传统类业务在收购时并没有确认处置方式及未来的现金流,因此处置的灵活性和弹性更大。实现收益的方式包括到期正常收回债务、债务重组(若以债转股、以股抵债、追加股权投资等形式进行债务重组则转化为投资类业务)、债权转让或发生进一步违约时的诉讼追偿等,该类业务的处置周期一般为 2-3年。

标签: 金融行业报告

相关文章

与此同时,全球金融科技行业营业收入继续 保持稳健增长,过去两年行业整体年复合增长率 (CAGR)达到14%;若排除涉及加密货币的金融 科技公司和中国市...

2025-01-17 43 金融行业报告

年初以来 ETF 市场经历诸多“现象级”里程碑:股票 ETF 规模 6 年超 10 倍、规模超过主 动权益,实现座次更替;全市场诞生首只 4 千亿规模...

2025-01-16 94 金融行业报告

近些年,我国普惠金融工作的不断推进,对居民、企业部门、金融行业等都产生 了积极的宏观影响。比如普惠金融发展提升了金融服务的普及率、降低了金融成 本、促...

2025-01-04 40 金融行业报告

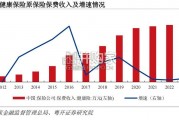

商业健康保险是由商业保险机构对因健康原因和医疗行为导致的损失给付保险金的 保险,主要包括医疗保险、疾病保险、失能收入损失保险、护理保险以及相关的医疗意...

2025-01-03 57 金融行业报告

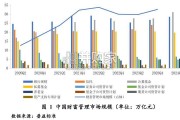

2023 年下半年以来,我国财富管理市场再次迎来快速发展。普益标准监测 数据显示,截至 2024 年二季度,银行理财、公募基金、券商资管计划、养老金...

2024-12-29 55 金融行业报告

最新留言