[Download]资源名称:中国个人养老金发展报告(35页)...

2025-01-18 8 金融行业报告

我国保险中介市场概况。保险中介是介于保险经营机构与投保人之间、专门从事保险业务咨询、风险管理与安排、价值衡量与评估、损失鉴定与理算等中介服务活动,并依法获取佣金或手续费的机构或个人。我国保险营销体制源于20世纪90年代初由友邦保险引入的代理人制度,目前我国保险中介市场由保险代理人、保险经纪人和保险公估人组成。

在强监管的大环境下,保险行业“产销分离”势在必行。无可否认,1992年友邦引进的代理人制度为推动我国保险业初期发展起到了关键性的作用,但随着保险业经营规模的迅速扩大,代理人制度暴露的缺点渐显。近年来,为了整治行业乱象,促进保险业健康发展,保监会密集出台相关政策,对保险行业加强监管,并引导保险营销制度的改革。

保险中介业务贡献的保费收入份额较低。专业代理+保险经纪+公估业务是目前国内认同度较高的中介渠道,其中经纪和公估业务规模一直较小,而专业代理和经纪业务的界定仍比较模糊。由于代理人及银保渠道是我国保险营销的主流方式,保险中介渠道对保费贡献仍然较低。2016年,保险经纪渠道在人身险的保费收入为124.2亿元,仅占我国人身险收入总量0.57%,与发达国家占比60%-80%差距较大;保险专业代理渠道贡献保费收入120.3亿元,占比0.56%。寿险龙头企业拥有自己建设的代理人团队,规模和团队素质足够支持其展业,不重视保险中介渠道,所以与保险中介公司合作的险企多为中小规模的保险公司。

龙头公司自建代理团队成熟,中小公司更依赖中介渠道。当前保险市场,大型龙头公司基本已建立有自己的专业代理团队,且龙头集中趋势明显。大公司由于自建团队的存在,且对市场份额的占据持续多年,对于份额额较小,竞争力相对较弱的第三方中介渠道并不感冒。而中小保险公司由于成立较晚,建立自有营销团队成本较高,更有意向与中介公司合作,自己更专注产品创新和开放,而将销售专门外包给中介机构。然而,产销分离即便在大公司中也逐渐趋势化,如平安等上市险企已纷纷建立自己的专业代理公司,甚至尝过销售不同公司的保险产品。随着保险公司在全国规模做大,从总公司到各分支机构的业务条链不断增长(大公司往往可达4-5级),这为保险公司运营带来了繁重的成本。而建立专业的代理机构,将保险公司专注设计保险产品,代理机构专注销售分离开来,将有效降低险企成本,提高一体化运作效率。

代理人保险公司利益高度捆绑,中介挖角难度较大。由于大型保险公司对于代理人的激励机制较大,代理人和保险公司利益往往高度捆绑,而相对各方面处于弱势的第三方中介机构,目前代理人员主要来自同业流动。以泛华为例,其代理团队主要来源于国寿、新华、平安,并不会招募新人,面对的是近800万人的存量代理人市场。但中介机构在资金实力、产品资源、市场渠道和覆盖上,往往较难与大公司竞争,专业第三方代理人在国内的发展仍面临一个长久的过程。

标签: 金融行业报告

相关文章

与此同时,全球金融科技行业营业收入继续 保持稳健增长,过去两年行业整体年复合增长率 (CAGR)达到14%;若排除涉及加密货币的金融 科技公司和中国市...

2025-01-17 52 金融行业报告

年初以来 ETF 市场经历诸多“现象级”里程碑:股票 ETF 规模 6 年超 10 倍、规模超过主 动权益,实现座次更替;全市场诞生首只 4 千亿规模...

2025-01-16 97 金融行业报告

近些年,我国普惠金融工作的不断推进,对居民、企业部门、金融行业等都产生 了积极的宏观影响。比如普惠金融发展提升了金融服务的普及率、降低了金融成 本、促...

2025-01-04 42 金融行业报告

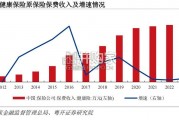

商业健康保险是由商业保险机构对因健康原因和医疗行为导致的损失给付保险金的 保险,主要包括医疗保险、疾病保险、失能收入损失保险、护理保险以及相关的医疗意...

2025-01-03 60 金融行业报告

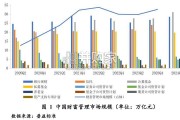

2023 年下半年以来,我国财富管理市场再次迎来快速发展。普益标准监测 数据显示,截至 2024 年二季度,银行理财、公募基金、券商资管计划、养老金...

2024-12-29 58 金融行业报告

最新留言