[Download]资源名称:中国个人养老金发展报告(35页)...

2025-01-18 8 金融行业报告

2009-2017:高速发展的第一个黄金时代。证券资管业务在1995年获央行批准开展,并率先在东方证券、光大证券等公司开展集合管理理财业务的试点。2009年改试点为推广,以集合管理产品为起点,证券资管迎来了第一个“黄金时代”。其后以2012年5月召开的券商创新大会为标志,证监会发布券商资管“一法两则”,使得券商资管在业务范围扩大、产品分级、产品设立放松为备案制等多项支持下具备了展业条件。同期银信合作监管从严,券商资管乘势成为银行理财及信贷资金的通道,规模暴涨,其中定向资管业务规模大增(从2012年末1.68万亿增至2013年末4.8万亿)。券商资管规模在2017一季度达18.7万亿,为有史以来顶峰。

在此黄金时代里,券商资管形成了规模体量与完整产品线。2017年末,券商资管规模16.9万亿,在大资管行业(银行+信托+券商+保险+公募基金+私募基金=123.9万亿)里占比13.6%,位列第三,仅次于银行理财与信托。当年行业营业收入中资产管理业务净收入占比约10%,产品涵盖公募及私募,完整覆盖股债基货等传统型及另类投资。但通道业务冲量的高增长在资管新规整顿下不可持续,行业共同面临业务模式重塑。基金业协会披露的2016年期末券商资管存续管理规模17.32万亿,其中主动管理4.94万亿,据此估算券商通道业务占比近70%。自资管新规下发,行业资管规模持续回落,2018年3季度末管理规模14.18万亿元,已较历史峰值下降24%。

美国资管行业发展同样经历资金端、产品端、经济背景和监管环境因素的变化:70年代,利率市场化金融创新下货币基金飞速增长让我们依稀看到余额宝所走过的扩张道路,而70年代后期-90年代,养老金的入市与近20年的大牛市相互成就让我们对中国标准化资管产品的发展充满期待。2000年后增量流入转变为存量主导,因此共同基金亦从传统股债转向当前盛行的低费率的被动产品及高收益的另类投资。初期券商资管依托渠道分销分享红利,亦曾大量拓展自有资管业务,但在存量主导期间由于投资业绩暗淡、外部资管竞争激烈、费率下滑及混业经营下买卖方业务冲突等多因素,发展出现分化,花旗集团、美国运通、美林证券等选择战略收缩或出售资管业务,高盛、摩根大通则选择发挥各自在固收与另类投资的优势,优化产品布局。

标签: 金融行业报告

相关文章

与此同时,全球金融科技行业营业收入继续 保持稳健增长,过去两年行业整体年复合增长率 (CAGR)达到14%;若排除涉及加密货币的金融 科技公司和中国市...

2025-01-17 52 金融行业报告

年初以来 ETF 市场经历诸多“现象级”里程碑:股票 ETF 规模 6 年超 10 倍、规模超过主 动权益,实现座次更替;全市场诞生首只 4 千亿规模...

2025-01-16 97 金融行业报告

近些年,我国普惠金融工作的不断推进,对居民、企业部门、金融行业等都产生 了积极的宏观影响。比如普惠金融发展提升了金融服务的普及率、降低了金融成 本、促...

2025-01-04 42 金融行业报告

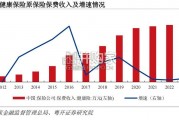

商业健康保险是由商业保险机构对因健康原因和医疗行为导致的损失给付保险金的 保险,主要包括医疗保险、疾病保险、失能收入损失保险、护理保险以及相关的医疗意...

2025-01-03 60 金融行业报告

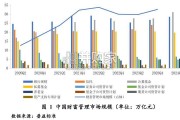

2023 年下半年以来,我国财富管理市场再次迎来快速发展。普益标准监测 数据显示,截至 2024 年二季度,银行理财、公募基金、券商资管计划、养老金...

2024-12-29 58 金融行业报告

最新留言