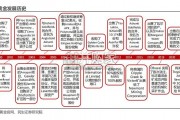

我国珠宝行业发展历经萌芽期、发展期、鼎盛期、调整期、复苏期阶段。在1982-1993年珠宝行业处于发展初期,由于我国工业基础薄弱,以及国家对黄金产品市...

2025-01-10 46 奢侈品及珠宝报告

从销售模式来看,我国珠宝零售商销售连锁模式主要分为自营和加盟两种。其中,自营模式方便公司进行质量管控,有利于打造品牌形象,但对珠宝首饰企业的资金实力和扁平式渠道管理能力要求较高,典型企业有 Tiffany、Cartier、周生生等。加盟模式则有利于品牌迅速扩张、获取市场份额,但同时要求企业具有较好的加盟商管理能力和品牌维护能力,典型企业有六福珠宝、周大生等。在海外发达国家,由于城乡差异较小、实体零售基础发展良好,珠宝连锁零售多以直营形式为主;然而,我国独特的国情使得加盟模式在某些区域,尤其是低线城市更有优势。

标签: 奢侈品及珠宝报告

相关文章

我国珠宝行业发展历经萌芽期、发展期、鼎盛期、调整期、复苏期阶段。在1982-1993年珠宝行业处于发展初期,由于我国工业基础薄弱,以及国家对黄金产品市...

2025-01-10 46 奢侈品及珠宝报告

公司通过持续收并购成长为全球第六大黄金头部矿企。盎格鲁黄金于 1998 年成立,通过整合 Anglo American Corporation of...

2024-11-26 34 奢侈品及珠宝报告

1960年10月,第一次美元危机爆发,抛售美元抢购黄金引起黄金价格上升。1968年,第二次美元危机爆发,美元对内不断贬值,在1968年3月,美国实行...

2024-10-26 71 奢侈品及珠宝报告

中国黄金珠宝行业经过多年沉淀,已经进入创新发展阶段。行业整体集中度持续提升,但绝对龙头还未 出现。细分领域来看,古法黄金已逐渐成为最受消费者欢迎的黄金...

2024-10-10 67 奢侈品及珠宝报告

最新留言