[Download]资源名称:中国个人养老金发展报告(35页)...

2025-01-18 8 金融行业报告

从发展阶段来看,依靠非标及通道业务野蛮生长的时代已经过去。随着银行推出MPA 体系、出表业务的逐步压缩、2017 年11 月一行三会发布资管新规的征求意见,行业发展开始向监管回归,资管行业进入整合期。

非标扩张明显,银行借道非银机构,券商资管及基金子公司通道业务迅猛发展。事实上2011-13 年信贷扩张并非贷款扩张,实际是非标扩张。M2 增速下降、贷款增速下降,而银行资产规模增速上升、银行对非银机构债权增速上升,均为非标扩张的体现。非标扩张一方面是由于监管为了控制信用风险,对贷款规模进行了各种指标限制,使得银行在经济下行的周期里,必须以借助同业渠道将资金投向房地产、基建、国企等部门的方式才能得以盈利;另一方面由于利率市场化未完成,以及国企对利率不敏感助推了非标业务的快速扩张。经过几轮非标资产的快速扩张,2013 年非标资产占理财资产的比例已上升至27.49%的高位,同时定向资管计划在券商资管规模中的占比也在2013年末达到93%,基金子公司也迎来从无到有的快速扩张。

股债双牛助推金融业继续快速扩张,银行通过委外加速资产出表。2014 年货币政策逐渐走向宽松,授信类资产收益率下降;而地方和企业刚兑的负债成本迫切需要可以覆盖成本的高安全性资产。2014 年-2016 年上半年持续两年的债券牛市、2014 年下半年-2015 年上半年的股票牛市成为了新的投资标的资产。由于近年来商业银行自营和理财资金规模加速增长,但自身投资团队的能力无法与资金增长相匹配,且投资范围也无法匹配客户需求,而委外业务具有投资范围及期限灵活的特点,因此大量银行资金通过委外投资的方式涌向资本市场加速了银行资产出表,带动券商、信托、基金子公司等非银机构规模快速扩张。

委外业务的快速扩展导致风险复杂化,主要表现在三方面。1)全社会杠杆率被抬升。委外业务将客户存款转为理财,再将理财资金从银行表内转向表外,最后再以同业存款的方式回到银行,这个循环实际上增强了银行的信用派生,提高了全社会的总体杠杆水平。2)债市系统性风险加剧。债券委外投资是资产配臵中重要的组成部分。虽然债市场内杠杆水平并不高,但银行委外资金加杠杆的情形愈演愈烈,当资金面流动性宽裕时,高杠杆率的问题并不明显,但一旦市场出现预料之外的利空因素,资金紧张拥挤抛售下流动性风险和债市调整风险均将被进一步放大。3)银行总体风险水平增加。委外业务中,银行作为资金委托人承担实际的投资风险。由于银行理财产品的刚兑需求,银行本身就必须承担由委外业务所带来的信用风险、利率风险、流动性风险和市场风险,无疑增加了银行总体的风险水平。

标签: 金融行业报告

相关文章

与此同时,全球金融科技行业营业收入继续 保持稳健增长,过去两年行业整体年复合增长率 (CAGR)达到14%;若排除涉及加密货币的金融 科技公司和中国市...

2025-01-17 52 金融行业报告

年初以来 ETF 市场经历诸多“现象级”里程碑:股票 ETF 规模 6 年超 10 倍、规模超过主 动权益,实现座次更替;全市场诞生首只 4 千亿规模...

2025-01-16 97 金融行业报告

近些年,我国普惠金融工作的不断推进,对居民、企业部门、金融行业等都产生 了积极的宏观影响。比如普惠金融发展提升了金融服务的普及率、降低了金融成 本、促...

2025-01-04 42 金融行业报告

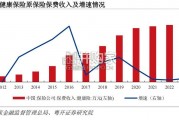

商业健康保险是由商业保险机构对因健康原因和医疗行为导致的损失给付保险金的 保险,主要包括医疗保险、疾病保险、失能收入损失保险、护理保险以及相关的医疗意...

2025-01-03 60 金融行业报告

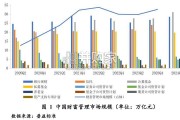

2023 年下半年以来,我国财富管理市场再次迎来快速发展。普益标准监测 数据显示,截至 2024 年二季度,银行理财、公募基金、券商资管计划、养老金...

2024-12-29 58 金融行业报告

最新留言