[Download]资源名称:中国个人养老金发展报告(35页)...

2025-01-18 8 金融行业报告

创新大会奠定券商资管业务地位,业务飞速发展。我国券商资产管理业务的创新历程是伴随着金融市场的发展、资管业务的发展以及监管政策的变迁而不断推进的。2005 年在股市进行大规模扩容的背景下,投资者群体的快速发展与市场的低迷形成了鲜明的反差。为吸引客户以推动经纪业务的发展,券商推出了代客理财形式的资产管理业务。2012 年创新大会后,出台了一系列鼓励资管发展的政策。《关于推进证券公司改革开放、创新发展的思路与措施》提出了支持券商创新发展的十一大方针政策,包括提高证券公司理财类产品创新能力,加快新产品新业务创新进程,放宽业务范围和投资方式限制等内容。此次券商创新大会为证券行业创新发展奠定了基调,此后推出的《证券公司客户资产管理业务管理办法》和《证券投资基金管理公司子公司管理暂行规定》标志着资管行业飞速发展的开端。

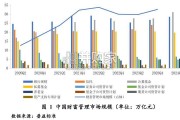

创新大会后券商资管产品可投资范围的显著扩容,增加了非标产品的投资区间,为此后通道业务的大发展奠定基础。券商资管实行以净资本为核心的监管指标体系,而信托开展同样业务对净资本消耗数倍于券商资管,因此券商资管相较于传统的信托通道成本更为低廉。对净资本的宽松要求使得券商资管得以通过价格战抢占通道业务市场,迅速做大规模。2012—2017 年券商资管AUM 从1.3 万亿元提升至16.9 万亿元,复合增速18%。集合资产规模从2014 年的0.66 万亿元提升至2.1 万亿元,定向资管规模从2014 年的7.3 万亿元提升至14.4 万亿元。

2016 年以来重磅监管政策频出,旨在规范行业乱象。2016 年8 月资管业务“八条底线”修订,2017 年年初银行监管组合拳明确金融机构不得为其他金融机构的资产管理产品提供规避投资范围、杠杆约束等监管要求的通道服务。监管层一系列监管措施方向明确,即通过资管产品去通道、去嵌套引导资金服务实体经济。资产管理业务有利于市场多样化的资源配置模式,通过发行资管产品对接资金和资产,能更加灵活地满足资金和资产双方的收益和风险管理需求,整体上扩大资源配置渠道,提供市场资源配置的效率。我们认为2013 年以来理财业务虽迅速扩张,但主要为同业链条嵌套导致资金在金融体系空转,拉长了企业融资链条,使资金难以有效流入实体经济。2018 年4 月27 日,一行两会一局联合发布《关于规范金融机构资产管理业务的指导意见》,百万亿元资管业务的监管靴子落地。资管新规延续了监管层此前消除多层嵌套、去通道、降杠杆的监管思路,并明确业务准备金计提要求。我们认为随着券商资管“去通道”化趋势的持续,将推动券商提升主动管理能力,回归资管业务本源,提升产品竞争力。

风控新规下杠杆优势消失,增大通道业务压力。2016 年6 月证监会出台《关于修改<证券公司风险控制指标管理办法>的决定》。对风险覆盖率、资本杠杆率、流动性覆盖率及净稳定资金率四个核心指标进行规定,明确4 个核心指标是证券公司必须持续符合的风险监管标准(风险覆盖率≥100%、资本杠杆率≥8%、流动性覆盖率≥100%、净稳定资金率≥100%)。资管业务按一定比例计入风险资本,比例变动或资管规模变动都会影响风险资本,从而改变对净资本的消耗。同时资本杠杆率通过将表外资产纳入监管,对资管业务的开展形成了限制。资本杠杆率的分母中,资产管理业务规模以 0.2%的比例计入(此前表外资产不计入),不区分资管产品类型,对净资本提出要求。

标签: 金融行业报告

相关文章

与此同时,全球金融科技行业营业收入继续 保持稳健增长,过去两年行业整体年复合增长率 (CAGR)达到14%;若排除涉及加密货币的金融 科技公司和中国市...

2025-01-17 52 金融行业报告

年初以来 ETF 市场经历诸多“现象级”里程碑:股票 ETF 规模 6 年超 10 倍、规模超过主 动权益,实现座次更替;全市场诞生首只 4 千亿规模...

2025-01-16 97 金融行业报告

近些年,我国普惠金融工作的不断推进,对居民、企业部门、金融行业等都产生 了积极的宏观影响。比如普惠金融发展提升了金融服务的普及率、降低了金融成 本、促...

2025-01-04 42 金融行业报告

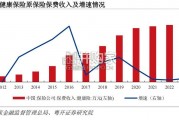

商业健康保险是由商业保险机构对因健康原因和医疗行为导致的损失给付保险金的 保险,主要包括医疗保险、疾病保险、失能收入损失保险、护理保险以及相关的医疗意...

2025-01-03 60 金融行业报告

2023 年下半年以来,我国财富管理市场再次迎来快速发展。普益标准监测 数据显示,截至 2024 年二季度,银行理财、公募基金、券商资管计划、养老金...

2024-12-29 58 金融行业报告

最新留言