2024年1-9月,食品饮料行业网络广告投入指数达69.1亿,同比轻微下降2.2个百分点;其中,饮料类广告投入指数同比减少4.5亿, 而食品类广告投入...

2025-01-10 34 食品饮料酒水行业报告

主流水品牌纷纷推出高端新品,矿泉水市场高端化趋势明确。目前我国瓶装矿泉水的主 流价位段为 3-5 元/瓶,规格约 500ml,包装一般为 PET 瓶,近年来矿泉水品类新老玩家 纷纷推出价位段在 10 元附近乃至 50 元以上的高端新品,如:矿泉水本土龙头百岁山于 2017 年推出高端品牌本来旺,外资龙头达能同年推出高端品牌极境之兰,定价在 8-10 元 /瓶;天然水龙头农夫山泉近年来亦涉足矿泉水领域,并于 2015 年推出高端矿泉水产品, 定价 50 元以上/瓶,而一直活跃在纯净水领域的可口可乐也于 2017 年推出高端矿泉水品 牌 Valser,300ml 包装定价 10 元以上,750ml 包装定价 60 元以上。我们认为,高端矿泉 水新品的包装多为玻璃瓶,主打概念多为水源的独特性,新老玩家试图通过高端化产品 实现差异化竞争,行业高端化趋势明确。

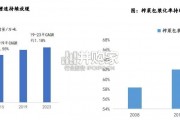

高端矿泉水增速更快,拉升整体价格带上移。根据尼尔森数据,5-10 元/升(对应 2.5-5 元/500ml)的高端矿泉水产品在 2018 年同比增速约 15%,0-2 元/升的低端品增速约 9%, 其他价位段产品在丢失市场份额,可见高端品迎合市场消费升级趋势,增速高于其他价 位段产品。根据欧睿数据,近 10 年的瓶装水终端价格不断抬升,2017 年增速约 3%,我 们认为定价更高的矿泉水以及增长最快的高端品拉动了瓶装水整体价格带上移。

本土品牌龙头占主导地位。目前我国的国产品牌占矿泉水市场主流地位,根据欧睿数据, 按销量统计,前 8 名品牌中仅有 2 位是外资品牌(雀巢和达能),本土企业景田百岁山、 四川蓝剑(冰川时代等)、恒大冰泉等均占据头部份额,市占率分别为 24%、10%、7%。 国产矿泉水品牌在瓶装水市场份额的表现不凡,百岁山、恒大份额提升较为明显。目前 按销量统计的 CR3 为 44%,低于欧洲成熟市场集中度(法国 CR3=75%),我们认为国内市 场矿泉水龙头集中度有进一步提升的空间。 第一名品牌地位稳固,第二、第三名暂无稳定选手。百岁山已经连续多年稳坐国内天然 矿泉水市场销售第一,根据欧睿数据,按金额计算,百岁山 2017 年在瓶装水市场份额达 到 5%,已经超过主打纯净水的娃哈哈瓶装水;按销量计算,百岁山占瓶装矿泉水市占率 24%,位列第一。而第二、第三名及排名相对靠后的品牌则竞争较为胶着,雀巢尽管凭借 巴黎水已较早进入中国市场,但由于定位过于小众,表现一直逊色与百岁山,恒大冰泉 曾经凭借高举高打的品牌策略获取较高的市场关注,但后由于亏损较为严重而止步不前, 近年来本土选手如农夫山泉、康师傅、统一等原本主业不是矿泉水的新进者众多,格局 变化加速,总体竞争激烈。 外资品牌表现尚不明朗,进口矿泉水占总体比重不大。而外资品牌如达能、可口可乐等 也纷纷通过中国当地建厂、品牌收购等形式入局,在纯净水和矿泉水之内权衡投资比重, 近年来外资矿泉水品牌的市占率处于震荡状态。不过根据草根调研,外资品牌今年来在 高端矿泉水频繁推新,如达能旗下继依云后于 2017 年推出的极境之蓝,可口可乐于 2017 年推出的瑞士进口概念的 Valser 等等。根据海关总署和欧睿数据推算,我国矿泉水进口 体量还不是很大,但是有明确的提升态势,我们认为,这与进口矿泉水大多定位高端, 故迎合消费升级趋势有关。

标签: 食品饮料酒水行业报告

相关文章

2024年1-9月,食品饮料行业网络广告投入指数达69.1亿,同比轻微下降2.2个百分点;其中,饮料类广告投入指数同比减少4.5亿, 而食品类广告投入...

2025-01-10 34 食品饮料酒水行业报告

乳制品需求增长,源于居民健康意识增强,进而推动牛奶销量增长。 人均乳制品消耗量的快速增长显著推动了牛奶销售量的提升,2017-2022年人均乳制品消耗...

2025-01-08 46 食品饮料酒水行业报告

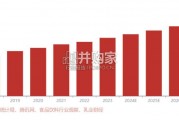

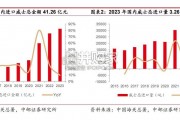

2023 年我国进口威士忌金额 41.26 亿元,2015-2023 年复合增长 24.03%。 根据中国海关总署,2015-2023 年我国进口威士...

2024-12-25 61 食品饮料酒水行业报告

榨菜产业链发展成熟,需求端持续结构升级,供给端一超多强的格局稳定。榨菜作为一种以青菜头为原料的佐餐调味食品,主要用于下饭、就馒头等场景,主销于流通KA...

2024-12-13 37 食品饮料酒水行业报告

人们对“无致敏原食品”生活方式的关注度并不高,仅有约 50% 的消费者比较感兴趣,其中 最为常见的是追求健康的消费者。超过一半的澳大利亚人和新西兰人从...

2024-12-02 45 食品饮料酒水行业报告

最新留言