中国的锑产业链对全球锑格局至关重要,大量锑以锑精矿或金锑矿的形式进入国内进行加工,再以锑品的形式出口至海外。当出口管制发生时,先前进入国内的 锑品滞留...

2025-04-08 36 新材料及矿产报告

永煤控股控股集团有限公司债券违约事件超预期爆发,市场对煤炭行业信用债风险日益关注。2019 年煤炭开采 行业共发行 314 只信用债,发行规模 4202.80 亿元,同期总偿还规模为 3497.41 亿元,净融资额 705.39 亿元; 2020 年(截至 11 月 16 日)煤炭开采行业共发行 303 只信用债,发行规模 3949.05 亿元,同期总偿还规模为 3805.38 亿元,净融资额 143.67 亿元。 2011 年之前煤炭行业以间接融资为主,2011 年至 2015 年煤炭行业直接债务融资呈现爆发式增长。究其原因, 一是 2011 年煤炭企业资本开支仍处在高速增长阶段,融资需求强烈,但之后间接融资成本高企;二是煤炭产能 过剩煤炭价格持续下跌,企业经营状况恶化,银行贷款审批严格。从数据上我们可以直观地看到 2011-2015 年 煤炭行业信用债总发行规模从最初的 1100 亿元迅速扩张至 4500 亿元左右,同期信用债年均净融资规模维持在 1500 亿元左右。 2016 年下半年至 2020 年,煤炭行业情况较前期有明显好转,信用债发行规模快速增长并高位维持。

从债券到 期偿还规模的数据看,2016 年迎来的兑付高峰使得当年行业净融资额为-1061.60 亿元,为近年来最低点;2018- 2020 年行业到期债券规模依然较大,2020 年预计到期债券规模达 4367.93 亿元,创历史新高。从煤炭行业债券余额角度看,中期票据是企业债券融资的主要手段,存续债券期限多为 0-3 年。截至 2020 年 11 月 16 日,煤炭企业信用债余额约为 8496.60 亿元,其中中期票据余额为 3370.30 亿元,超短融与短融合计规模 为 1382.10 亿元,三者总规模 4752.4 亿元,合计占比 55.93%,是煤炭行业债券融资的主要渠道。对应的,我 们可以看到存续债券的期限分布也主要集中在 0-3 年,占比达到 63.16%。公司债以及中期票据是上市煤炭企主要融资工具,企业债、中期票据以及短期融资券是非上市煤企的主要融资 手段。

煤炭行业发债企业中有 22 家上市公司,其债券余额达到 1120.15 亿元,余额规模占比为 12.85%。从债 券类别看,发行公司债以及中期票据是上市煤炭企业进行债券融资的主要渠道,三者债券余额总规模占比达到 93.61%;非上市煤炭企业类似,企业债与中期票据是它们的主要债务融资手段,合计占比达到 72.34%。从期限 角度看,非上市煤炭企业存续债券期限分布与行业整体情况一致,即存续债券期限大多集中在 0-3 年,而上市公 司 3-5 年及 5 年以上期限合计占比 71.63%,水平相对较高。

标签: 新材料及矿产报告

相关文章

中国的锑产业链对全球锑格局至关重要,大量锑以锑精矿或金锑矿的形式进入国内进行加工,再以锑品的形式出口至海外。当出口管制发生时,先前进入国内的 锑品滞留...

2025-04-08 36 新材料及矿产报告

从煤质角度看:新疆煤种比较齐全,主要以中低变质的长焰煤、不粘结煤和弱粘结煤 为主,变质气煤、肥煤和焦煤为辅,以上煤种占新疆煤炭资源总量的 80.9%,...

2025-04-04 34 新材料及矿产报告

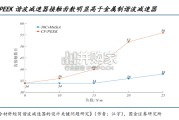

PEEK材料:“以塑代钢”的绝佳材料,下游应用广泛,行业壁垒高 1)核心优势:相较传统材料比强度优势显著(带来减重),分别是钢的21倍、铝合金的8倍,...

2025-04-03 47 新材料及矿产报告

通过 PEEK 与碳纤维复合,“以塑代钢”应用于机器人领域,可起到轻量化、耐磨自润滑、刚性/柔性兼具等优点,有 望在机身重要关节、轴承等领域率先渗透:...

2025-03-31 44 新材料及矿产报告

白银,即银,因其色白而得名,与黄金相对,是一种具有悠久历史的贵金属。白银的化学符号为 Ag,源自 拉丁文 Argentum,意为“浅色、明亮”。高纯度...

2025-03-26 38 新材料及矿产报告

最新留言