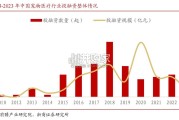

随着宠物主人消费能力提升,对宠物的投入持续增加,相关诊疗支出增速显著。 中国宠物医院市场规模由 2014 年的 72 亿元增长至 2023 年的 37...

2025-02-15 45 宠物行业报告

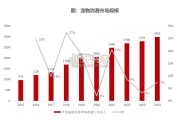

根据公司上市公告书所公布的业绩预测,2022Q1-Q3,公司预计实现营收 7.51-8.51 亿元,同比增长约-10%-2%;预计实现净利润 1.40-1.66 亿元,同比增长 约 10-30%,预计 2022Q3 实现营收 2.03-2.53 亿元,同比下降约 15%~43%,预计 实现净利润 0.38-0.64 亿元,同比下降约 10%~46%,主要系前期客户受海运影响 调整了库存节奏提前备货所致,随着客户库存消化,未来有望恢复正常增长。 深度绑定海外客户,营收以境外收入为主。由于海外宠物饲养以及消费的成熟 度较高,公司以海外 ODM 为主要业务,销售市场覆盖美国、欧洲、日本等多个国 家和地区。2021 年公司海外收入达 10.29 亿元,同比增长 77.8%,占主营业务收入 的 96.8%,其中公司出口至美国的产品销售金额达 7.83 亿元,占公司主营业务收入 的 73.6%。公司借助与国际知名的专业宠物连锁店和大型连锁零售商稳定合作保证 产品的终端销售,从而进一步拓展海外市场,降低经营风险。公司主营业务毛利率较为稳定,在可比公司中处于较高水平。2021 年公司主营 业务毛利率 24.7%,同比下降 3.5 个百分点。

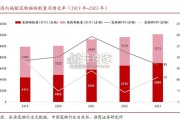

2021 年,公司宠物牵引用具毛利率为 29.4%,同比下降 5.5 个百分点,主要系产品原材料(五金扣具、织带)价格上涨较 多且无法充分向下游客户传导所致;宠物零食毛利率 17.43%,同比下降 0.5 个百分 点,主要系美元兑人民币汇率下降所致。自产产能持续扩张,产能利用率较高。公司根据产品特点建立了较为完善的生 产管理体系:对于品质控制流程较为复杂的宠物零食与宠物注塑玩具产品,公司以 自产模式进行生产;对于生产工艺相对简单,产品品种丰富且分散的宠物牵引用具, 公司采取自产与外协生产相结合的方式。2019-2021 年,公司主要产品的自产产能 持续扩充,宠物零食和宠物牵引用具自产产能的年复合增长率分别达 37.3%和 25.4%,且各品类的产能利用率始终维持较高水平,为公司业务持续快速增长奠定 基础。资产负债率逐年下降,公司偿债能力良好。2018-2021 年,公司流动比率分别 为 1.60、1.70、1.92 和 2.48,速动比率分别为 1.19、1.40、1.42 和 1.73,整体呈 现稳步上升趋势,偿债能力不断增强;公司的资产负债率从 44.4%降低至 29.6%, 累计下降 14.8 个百分点,总体处于较低水平,运营风险逐渐降低,经营状况稳健。

标签: 宠物行业报告

相关文章

随着宠物主人消费能力提升,对宠物的投入持续增加,相关诊疗支出增速显著。 中国宠物医院市场规模由 2014 年的 72 亿元增长至 2023 年的 37...

2025-02-15 45 宠物行业报告

物经济高成长、宠物主年轻化,2024年中国宠物市场规模3002亿,同比+7.5%;宠物数量1.24亿只,同比+2.1%。消费升级趋势延续, 单只犬年均...

2025-01-23 90 宠物行业报告

宠物食品及医疗覆盖宠物生命周期长,合计占比宠物消费市场约80%。宠物食品及医 疗涵盖宠物从出生至老年期的全需求,根据《2022年中国宠物行业白皮书》和...

2025-01-13 224 宠物行业报告

与欧美国家相比,我国宠物行业起步相对较晚。我国宠物行业起步于上世纪90年代,当时国内政策略有松绑,并且海外品牌开始进军中国市场,国内宠物市场开始出 现...

2024-12-05 133 宠物行业报告

通过深入拆分并横向对比各国家海关总署披露的犬猫食品(HS Code:230910)出口数据, 我们发掘到宠物食品出口中一个反直觉的关键逻辑:出口产品的...

2024-11-26 102 宠物行业报告

猫狗数量小幅增长,宠物猫更受青睐。2023 年城镇宠物犬数量为 5175 万只,较 2022 年增长 1.1%,宠物猫数量为 6980 万只,较 20...

2024-11-22 250 宠物行业报告

最新留言