复盘目前增长:2024 自然年第一三共 HER2 ADC 德曲妥珠单抗在全球销售额合约 38 亿美 元,同比增长约 50%,德曲妥珠单抗强劲增长得益于...

2025-04-18 17 医药医疗器械行业报告

常态化、有兜底的集采逐渐成为市场共识,以价换量、国产化率提升逻辑走通。1)范围基本全覆盖,自2019年以来,国内高值耗材带量采购品类逐渐完 善,目前除主动脉介入、结构性心脏病等产品外,高值耗材领域基本实现全部集采;2)降幅逐渐温和,以国采为例,从20年冠脉支架的93%到23年人工 晶体的60%。3)以价补量逻辑逐渐走通叠加部分产品续约提价:以冠脉支架为例,2020年全国首次集采平均降幅达到93%,价格下降到出厂价以下。 2022年续标价格平均涨幅为25%,虽然价格仍然维持在700-800元之间,但量的增长幅度明显,首年意向采购量平均涨幅为222%。4)国产化率提升: 根据威高骨科招股书,2019年仅排名前三位的外资厂商强生、美敦力、史赛克合计份额为59%,集采后国产品牌份额为90%,国产化趋势十分显著。部 分外资如捷迈报价过高未中标,目前其脊柱业务已完全撤出中国市场。 看好低渗透率、低国产化率或竞争格局较优秀赛道——电生理、左心耳封堵器、外周动脉支架、密网支架、慢性缺血类颅内药物支架等。高值耗材领域 在集采大背景下,多数领域目前竞争较为充分,成长性有限,因此我们认为目前处于低渗透率、低国产化率的赛道有长期成长属性,其次目前竞争格局 较优秀赛道的企业有望发挥先发优势,率先打开成长天花板。综上我们统计了各赛道渗透率、国产化率、CR3以及主要参与厂商数量数据,看好电生理 (渗透率10%、国产化率12.5%、CR3 85%)、左心耳封堵器(渗透率6%、国产化率25%、CR3 95%)、外周动脉支架(渗透率1%、国产化率10%、 CR3 66%),密网支架(渗透率1%,CR3 90%)、慢性缺血类颅内药物支架(渗透率<10%,CR3 100%)等。此外集采较充分领域,建议关注渗透率 提升带来的成长空间,如骨科、冠脉血管介入领域。 高值耗材出海目前普遍体量较小,后续有望成为新增长点。从体量上看,目前心脑血管介入、骨科赛道海外收入体量相对较大;从收入占比来看,电生 理赛道为15.3%,主动脉及外周介入与骨科赛道为12.7%;从2023年海外收入增速来看,眼科、骨科、电生理赛道相对较快。高值耗材出海难度大,注重 临床价值提升,未来潜力巨大。设备采购主要由医院采购决定,较为注重性价比,而相比之下,高值耗材的使用主要由临床医生决定,企业需要对医生 进行培训,积累足够临床数据,而国产企业大部分不具备在海外开展学术支撑的能力,纯粹依靠经销商很难做好高值耗材的国际化。随着国产企业在国 内市场逐渐取代进口份额,未来挖掘海外市场潜力成为必然选择。

标签: 医药医疗器械行业报告

相关文章

复盘目前增长:2024 自然年第一三共 HER2 ADC 德曲妥珠单抗在全球销售额合约 38 亿美 元,同比增长约 50%,德曲妥珠单抗强劲增长得益于...

2025-04-18 17 医药医疗器械行业报告

世界卫生组织提出“健康不仅是躯体没有疾病,还要具备心理健康、社会适应良好和有道德”。2025年,国民对健康的定义 除了身心健康、状态积极、作息规律之外...

2025-04-17 24 医药医疗器械行业报告

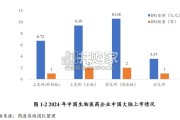

根据药渡数据库统计,在 2024 年中,总计 19 家中国生物医药公司在中国大陆、 香港和美国纳斯达克完成 IPO。其中 A 股上市 6 家(科创板上...

2025-04-17 22 医药医疗器械行业报告

在当今全球化竞争日益激烈与国内经济结构深刻转型的背景下,企业面临着前所未有的复杂外部环境。高 管作为企业战略实施与日常运营的核心驱动力,其团队的稳定与...

2025-04-17 16 医药医疗器械行业报告

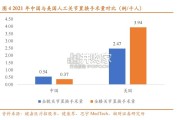

2021 年,中美关节置换手术量差距仍然巨大,2021 年中国全髋关节置换 术共约 77 万例,全膝关节置换术共约 52 万例,而美国 2021 年全...

2025-04-16 23 医药医疗器械行业报告

MG 为神经肌肉接头传递障碍诱发的自免类疾病,生物制剂打开治疗新格局 重症肌无力(Myasthenia Gravis, MG)是一种由神经肌肉接头(N...

2025-04-16 19 医药医疗器械行业报告

最新留言