大模型的推理能力和多模态能力持续升级、应用成本不断下降,驱动医疗机构加 速融合 AI 技术。根据 DataBridge 的测算,预计至 2031 年全...

2025-04-19 19 医药医疗器械行业报告

医疗美容以美丽为目的,以医学为主要手段,具备医学+美学+商业等三重属性。 相对临床医学,医疗美容目的在于追求更美的精神享受,而非治病需求,这要 求医生除了具有医学知识外也需要美学理论与心理学常识,而追求精神享受需 求不在医保范围、属于自费行为。相对生活美容,医疗美容会破损真皮层,而 破皮类项目无论创伤大小都需要到有正规资质的医疗机构才能做。 进入壁垒与可复制性共同影响产业链不同环节的利益分配与竞争格局。1)上 游:药品器械厂商,由于研发、注册、获批认证所需的时间和资金投入较多, 因而进入壁垒高;且销售的是标准化产品因而可复制性强;高进入壁垒+强可复 制性,上游厂商数量较少且单家厂商规模容易做大,对其下游享有较高议价能 力,行业竞争格局与盈利能力较好。2)中游:医疗美容服务提供机构,需具备 相应资质的场所,但对资本投入要求与时间要求低于上游;且其提供的医疗美 容服务难以标准化,核心在于提供服务方案(对美的认知没有标准答案,同一 张脸同一个机构不同医生会有不同诊疗方案)与服务提供结果(对医生依赖度 高,不同医生基于医学水平+对美的认知差异,操作结果不同)难以完全标准 化;进入壁垒不高+弱可复制性,中游厂商数量多且机构连锁化扩张难度大,相 对上游议价能力弱且营销成本高,行业竞争格局与盈利能力偏弱。

产业链不同环节,个体企业竞争壁垒存在差异。1)上游:企业竞争壁垒在于 牌照领先周期/产品性价比/渠道力,排序有先后;领先周期与产品力背后实质是 企业研发能力的反映,牌照领先周期越长、竞争壁垒愈加稳固;2)中游:企业 竞争壁垒在于连锁化运营能力,能否在难以标准化的行业中摸索出成熟的连锁 化运营模式是企业能否获取 α(份额提升+盈利优化)的关键因素。高进入壁垒+多兼并重组,美国医美市场药品器械厂商数量较少。1)准入严格: FDA 被公认为世界上产品标准最严格、管理最完善的食品和药物监管机构之一, 审批流程复杂、过证时间长,美国医美市场上游准入壁垒较高。2)兼并频繁: 轻医美技术突破后美国医美市场步入快速发展期,21 世纪以来大型医美相关药 品器械厂商兼并重组频繁(详见图表 2);一方面通过并购“花钱买时间”快速 切入市场,另一方面单一医美项目存在规模边界与生命周期,彼时蓬勃发展的 注射美容产品是上游大型厂商并购重点。3)过证厂商数量仅为个位数:以注射 类产品过证结果来看,目前美国过证肉毒素厂商仅有 Allergan、Ipsen、Merz 与 大熊等 4 家,玻尿酸厂商仅有 Allergan、Merz、Q-Med、Prollenium 等 7 家。

标签: 医药医疗器械行业报告

相关文章

大模型的推理能力和多模态能力持续升级、应用成本不断下降,驱动医疗机构加 速融合 AI 技术。根据 DataBridge 的测算,预计至 2031 年全...

2025-04-19 19 医药医疗器械行业报告

复盘目前增长:2024 自然年第一三共 HER2 ADC 德曲妥珠单抗在全球销售额合约 38 亿美 元,同比增长约 50%,德曲妥珠单抗强劲增长得益于...

2025-04-18 29 医药医疗器械行业报告

世界卫生组织提出“健康不仅是躯体没有疾病,还要具备心理健康、社会适应良好和有道德”。2025年,国民对健康的定义 除了身心健康、状态积极、作息规律之外...

2025-04-17 35 医药医疗器械行业报告

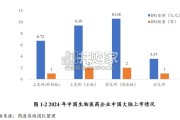

根据药渡数据库统计,在 2024 年中,总计 19 家中国生物医药公司在中国大陆、 香港和美国纳斯达克完成 IPO。其中 A 股上市 6 家(科创板上...

2025-04-17 32 医药医疗器械行业报告

在当今全球化竞争日益激烈与国内经济结构深刻转型的背景下,企业面临着前所未有的复杂外部环境。高 管作为企业战略实施与日常运营的核心驱动力,其团队的稳定与...

2025-04-17 22 医药医疗器械行业报告

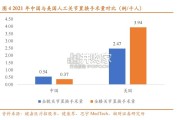

2021 年,中美关节置换手术量差距仍然巨大,2021 年中国全髋关节置换 术共约 77 万例,全膝关节置换术共约 52 万例,而美国 2021 年全...

2025-04-16 26 医药医疗器械行业报告

最新留言