我国可控核聚变路线图:2030 年建成 CFETR 工程堆,2050 年建成 PFPP 原型电站 1)中国核能发展技术路线:“热堆(压水堆)-快堆-聚...

2025-04-19 15 新能源及电力行业报告

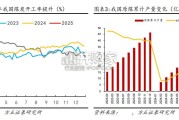

“量”的角度:过去两年光伏行业主要矛盾为上游供给瓶颈,硅料产出限制终端装机与组件 排产。2022Q4 起硅料产出迎来实质性放量,2022 年年底国内硅料产能超过 120 万吨,预计 2023 年硅料实际产出能够支撑 400GW 以上的组件出货,较 2022 年增长 40%以上。辅材是光 伏组件的重要组成部分,成本占比约为 30%-40%,随着组件排产的上行,辅材环节有望迎来 确定性量增。 “利”的角度:此前阶段性供需错配导致光伏产业链上下游博弈加剧,行业盈利集中在上游 环节,硅料价格高企导致组件厂商成本压力巨大,辅材环节盈利空间压缩。2022 年 11 月起 上游硅料价格已有明显松动,组件环节成本压力迎来改善预期,辅材环节价格压力有望同步 减轻。与此同时,2022Q2 起大宗商品价格整体呈高位回落态势,辅材环节原材料成本压力亦 有明显缓解。我们预计 2022Q2-Q3 或为辅材环节盈利底部,2023 年辅材盈利能力有望迎来修 复。行业格局有优化空间:在各个辅材环节中,玻璃/胶膜/背板环节已经呈现“单龙头”或“双 寡头”的稳态格局,头部 1-2 家厂商占据 40%-50%的市场份额,而边框/焊带/接线盒环节目 前龙头厂商的份额尚不到 15%,市场集中度仍有较大提升空间。对于组件大厂而言,规模实 力较强的头部辅材企业可满足低成本采购、供应保障、分担现金流压力等多重要求,未来小 辅材龙头与组件龙头“大对大”的合作模式有望进一步加强。 龙头厂商有竞争优势:从商业模式的角度来看,小辅材环节产品同质化程度高、上下游议价 能力差,因此行业内厂商整体的盈利能力与现金流情况难言理想。

但我们认为正是这样的市 场现状决定了行业内的大多数参与者不具备大幅扩张的能力以及意愿,只有少数具备资金、 规模优势的头部企业能够在激烈的市场竞争中脱颖而出。我们看好率先上市的小辅材龙头凭 借成本控制、资金实力、产品迭代上的三重优势不断抢占市场份额,同时利用自身的核心技 术能力积极开辟第二成长曲线,最终实现超越光伏行业整体装机增速的超额成长。小辅材环节是一个具备长期成长逻辑的赛道,虽然当前相关企业的规模体量普遍不大,但未 来的成长空间不容小视。重点推荐光伏铝边框头部企业鑫铂股份,建议关注光伏焊带龙头宇 邦新材与差异化布局低温焊带的威腾电气,以及接线盒领域的领军厂商通灵股份、快可电子。2019 年之前光伏行业主要矛盾为“平价”,装机受补贴政策扰动较大。在光伏行业发展前期, 高昂的发电成本是制约其大规模应用的主要因素,由于光伏的发电成本高于传统化石能源, 因此新增装机很大程度上取决于不同地区的补贴政策,过去十余年间欧盟、美国、中国等经 济体均先后经历了补贴带来的抢装以及补贴退坡后的短暂低潮。因此,在光伏尚未实现平价 的阶段,降本是行业的核心聚焦点,而随着技术的快速进步以及产能规模的持续扩张,过去 十年间光伏的度电成本降低了接近 85%,2019 年后光伏的发电成本较传统化石能源已具备一 定的优势。考虑到 2021 年以来全球化石能源价格大幅上行带动海外电价中枢显著抬升,我 们认为光伏发电的经济性正进一步凸显,“平价”已不再成为制约行业发展的核心因素,产 业链面临的降本压力明显缓和。

标签: 新能源及电力行业报告

相关文章

我国可控核聚变路线图:2030 年建成 CFETR 工程堆,2050 年建成 PFPP 原型电站 1)中国核能发展技术路线:“热堆(压水堆)-快堆-聚...

2025-04-19 15 新能源及电力行业报告

在发电侧诸如光伏、风电等新能源发电投资逐步放缓、弃电常态化、电网消 纳能力受限的背景下,我们认为后续电网投资额将逐步加速,与电源投资额的差 值将不断缩...

2025-04-18 16 新能源及电力行业报告

2024 年目标调整为 12.2 亿吨,同比增长 0.83%;陕西省 2023 年原煤产量为 7.6 亿吨,2024 年目标调整为 7.8 亿吨,同比...

2025-04-11 28 新能源及电力行业报告

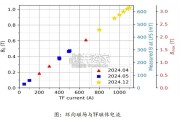

国内外核聚变政策陆续出台,大力推进可控核聚变产业化。国务院国资委将重点支持相关企业开展关键技术攻关,力争在 核聚变反应堆设计、材料研发、等离子体控制等...

2025-04-10 63 新能源及电力行业报告

智算需求助推AIDC高景气,供配电系统是核心。AIDC智算中心与通用型IDC在技术架构、散热模式、应用场景和客户群体多个方面存在显著差异,AIDC成趋...

2025-04-08 36 新能源及电力行业报告

最新留言