大模型的推理能力和多模态能力持续升级、应用成本不断下降,驱动医疗机构加 速融合 AI 技术。根据 DataBridge 的测算,预计至 2031 年全...

2025-04-19 3 医药医疗器械行业报告

中国骨科植入医疗器械行业竞争格局如下所示:(1)第一梯队:强生、史塞克、威高骨科、大博医疗等企 业。该梯队为综合型企业,在行业内布局广泛,具有丰富的产品管线,且研发实力强劲,在细分领域内产品种类 丰富,能够提供一站式解决方案,技术壁垒高筑。以威高骨科为例,在脊柱类产品中,其能提供胸腰椎、颈椎、 脊柱微创及融合器及骨质疏松等4种解决方案,其中Cervilock ii颈椎前路钢板系统包含各种规格钛合金钢板、螺 钉及配套器械,适用于颈椎前路C2- T1节段固定。(2)第二梯队:美敦力、爱康医疗、凯利泰等企业。该梯队 企业在部分细分领域扎根深厚,具备行业领先优势。以美敦力为例,其仅布局了创伤类、脊柱类两大领域,其中 脊柱领域具备较大竞争优势,产品包括Kyphon 气囊后凸成形术平台、Kyphon V Premium椎体成形术平台、 Vertex重建系统等7类,2019年,美敦力脊柱类产品市占率达24.4%。

第三梯队:苏州市康力骨科器械有 限公司、上海浦卫医疗器械厂有限公司等国内中小型企业。与第一第二梯队相比,该梯队企业在资金、规模层面 稍有劣势,产品丰富度较低,主要覆盖中低端市场。 从整体上看,中国骨科植入医疗器械市场集中度较低,行业参与者较多,布局较为分散。2019年,行业市 占率前五的企业为强生(17.2%)、美敦力(9.7%)、捷迈邦美(6.0%)、史塞克(5.2%)、威高骨科(4.6%),前五大企业合计市场占比仅为42.7%。随骨科耗材集采政策逐步落实,本土产品凭借明显价格优势加 速进院,抢占市场份额。以关节类市场国采前后对比为例,该领域龙头捷迈邦美国家集采前市占率为15.5%,集 采后中标份额占12.3%,而爱康医疗市占率由9.2%提升至14.3%。集采政策大大压缩了骨科植入耗材的利润空 间,跨国企业受到的价格波动影响较大,市场竞争意愿有所降低。而在高端产品领域,如可降解材料技术、3D 打印技术应用、骨科手术机器人等,跨国企业在研发投入、技术积累、资金规模、生产能力及品牌影响力方面仍 处于优势地位,国内企业仍有较大追赶空间。

标签: 医药医疗器械行业报告

相关文章

大模型的推理能力和多模态能力持续升级、应用成本不断下降,驱动医疗机构加 速融合 AI 技术。根据 DataBridge 的测算,预计至 2031 年全...

2025-04-19 3 医药医疗器械行业报告

复盘目前增长:2024 自然年第一三共 HER2 ADC 德曲妥珠单抗在全球销售额合约 38 亿美 元,同比增长约 50%,德曲妥珠单抗强劲增长得益于...

2025-04-18 20 医药医疗器械行业报告

世界卫生组织提出“健康不仅是躯体没有疾病,还要具备心理健康、社会适应良好和有道德”。2025年,国民对健康的定义 除了身心健康、状态积极、作息规律之外...

2025-04-17 26 医药医疗器械行业报告

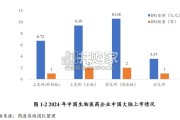

根据药渡数据库统计,在 2024 年中,总计 19 家中国生物医药公司在中国大陆、 香港和美国纳斯达克完成 IPO。其中 A 股上市 6 家(科创板上...

2025-04-17 25 医药医疗器械行业报告

在当今全球化竞争日益激烈与国内经济结构深刻转型的背景下,企业面临着前所未有的复杂外部环境。高 管作为企业战略实施与日常运营的核心驱动力,其团队的稳定与...

2025-04-17 18 医药医疗器械行业报告

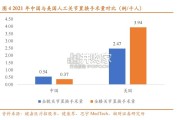

2021 年,中美关节置换手术量差距仍然巨大,2021 年中国全髋关节置换 术共约 77 万例,全膝关节置换术共约 52 万例,而美国 2021 年全...

2025-04-16 24 医药医疗器械行业报告

最新留言