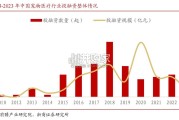

随着宠物主人消费能力提升,对宠物的投入持续增加,相关诊疗支出增速显著。 中国宠物医院市场规模由 2014 年的 72 亿元增长至 2023 年的 37...

2025-02-15 45 宠物行业报告

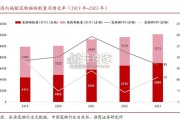

报告导读:1)引入海外宠物食品复盘,短期依赖于渠道能力,中期靠产品力穿越周期,长期通过多品牌矩阵布局,夯实市场龙头地位;2)进行跨 行业对比,以更为成熟、竞争更激烈的美妆赛道对比,结合美妆赛道产品及渠道变革情况,我们认为当前宠物食品仍处于电商化率迅速提升及大单品 塑造阶段,国货龙头凭借更优性价比及运营能力抢占海外品牌份额,重点推荐国货龙头乖宝宠物,关注中宠股份/佩蒂股份/依依股份/天元股份。 精神需求&消费水平双重驱动,测算宠食远期市场空间140%+。拆分量价,我们认为宠食市场远期市场空间为173-214亿美元,在2023年市场规模 基础上有141.43%-219.47%的增长空间:1)量:户均宠量指标的背后是城镇化率、单身率及老年率等核心指标,我们认为居民的精神需求为核心驱 动;2)价:消费水平为核心因素,2022年我国年均宠食消费仅为美国的0.12,基于当前人均收入与2035年远期指引,预计远期年均消费有望提升 至英美2022年平均水平的2/5。 海外复盘:格局固化、易守难攻。(1)横向对比:分地区看,成熟市场美国和韩国CR10位于35%-45%区间,而在新兴市场国家的激烈竞争下,全 球CR10则稳定在30%上下;分品类看,美妆赛道更具参考意义,美妆难守易攻、而宠食易守难攻,背后在于宠食重研发投入、工厂及供应链资本开 支、及消费者信任度更高,带来宠食整体上相比于美妆更集中的市场格局及更强的盈利能力。(2)复盘海外:美国市场雀巢、玛氏双寡头市占近 50%,收并购+全供应链布局+单一品牌卡位单一细分赛道,格局固化,而中国市场在面临互联网品牌及电商新渠道仍处于激烈竞争状态。 展望国内:电商化率初期+转型大单品策略,国货性价比替代。(1)品牌视角:国内宠食品牌三足鼎立,海外品牌稳占高端、细分功效地位,国货 龙头凭借研发及工厂背书、主打性价比,新锐互联网品牌通过代工主打轻资产运行、且通过电商渠道高增长实现品牌爆发,国内市场仍处于激烈竞争 阶段。(2)产品视角:美妆公司从渠道驱动逐步转为产品驱动,业绩持续性=大单品塑造能力+新产品矩阵,龙头公司珀莱雅凭借大单品战略成功 转型,背后在于消费者洞察能力及组织架构搭建,当前宠食赛道产品较为分散,随着宠食工艺/设备进步,产品形态/功能有所升级,品牌竞争从零食 逐步转向门槛更高的主粮。以龙头乖宝为例,以爆款大单品策略打响市场知名度,再以子系列/多品牌形式壮大产品矩阵,实现高端化布局。(3)渠 道角度:类比美妆行业,经历了“爆发成长-快速扩张-增长放缓“3大阶段,受益于线上渠道的直播红利在20年后迎来新一轮的增长。我们认为当前 宠食处于电商化高速发展阶段,国货品牌在线上运营更灵活,渠道变革加速国货替代过程,与此同时也萌芽出大量白牌;但以宠物医院为代表的专业 化渠道可替代性较弱。

标签: 宠物行业报告

相关文章

随着宠物主人消费能力提升,对宠物的投入持续增加,相关诊疗支出增速显著。 中国宠物医院市场规模由 2014 年的 72 亿元增长至 2023 年的 37...

2025-02-15 45 宠物行业报告

物经济高成长、宠物主年轻化,2024年中国宠物市场规模3002亿,同比+7.5%;宠物数量1.24亿只,同比+2.1%。消费升级趋势延续, 单只犬年均...

2025-01-23 91 宠物行业报告

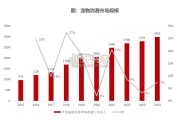

宠物食品及医疗覆盖宠物生命周期长,合计占比宠物消费市场约80%。宠物食品及医 疗涵盖宠物从出生至老年期的全需求,根据《2022年中国宠物行业白皮书》和...

2025-01-13 224 宠物行业报告

与欧美国家相比,我国宠物行业起步相对较晚。我国宠物行业起步于上世纪90年代,当时国内政策略有松绑,并且海外品牌开始进军中国市场,国内宠物市场开始出 现...

2024-12-05 133 宠物行业报告

通过深入拆分并横向对比各国家海关总署披露的犬猫食品(HS Code:230910)出口数据, 我们发掘到宠物食品出口中一个反直觉的关键逻辑:出口产品的...

2024-11-26 102 宠物行业报告

猫狗数量小幅增长,宠物猫更受青睐。2023 年城镇宠物犬数量为 5175 万只,较 2022 年增长 1.1%,宠物猫数量为 6980 万只,较 20...

2024-11-22 251 宠物行业报告

最新留言