行业竞争导致预定利率升高。20 世纪 70 年代以前,日本寿险产品的预定利率较低, 投资环境良好,寿险公司投资收益率高于预定利率,因此经营情况优良。但...

2025-04-12 18 金融行业报告

融资性信用保证保险业务发展历程与发展背景决定了融资性信保将深耕普惠金融领 域,行业内亦不断探索业务模式与合作模式以更好地经营客群与业务。由于普惠金 融客群具有金融需求多元、地域分布广泛且分散、风险复杂且识别成本高等特点, 但保险公司还需同时承担与经营风险,既“普”又“惠”的信保业务必须要解决如 何高效获取下沉客群同时降低管理成本的难题,以及普惠金融的客群下沉伴随的高 风险与高定价受限对可持续的盈利模式的挑战,对金融机构风控手段向高效与智能 化转变,大力运用金融科技手段,创新大数据智能风控手段提出更高要求,亦对金 融机构借助金融科技技术与大数据模式实现获客渠道的多样化与批量化,打造以客 户为中心的智能营销体系提出要求。针对业务流程的各主要环节,整个合作生态经历了“商业银行单一主导服务普惠金 融客群——消费金融公司、信托公司等资金方类型不断扩充——资金方引入外部机 构作为获客、风控方——借助信保增信服务下沉客群——更多元、多机构、多节点 各类金融服务聚合”多个阶段,已搭建形成十分多元化的合作生态圈,贯穿业务全 流程各环节,以“业务开放、能力聚合”为核心理念,依托金融科技建设开放平台, 开放获客、风控、增信、资金、贷后等业务环节,根据各机构在业务属性、服务网 络、数据积累、风险管理、科技研发、金融资源等方面的比较优势和资源,聚合能 力,依托规模效应,提高各环节运行效率、分散风险、引入低成本资金,合作协同 形成有机的借贷生态体系,构建可持续商业模式(见图3-9)。

除了上述所示的两类主要模式外,还有围绕着两类主要模式在各业务环节开 展的多种衍生与拓展的业务模式,如在获客环节,可在“资金方+保险人”的基础 上,引入互联网公司,借助互联网公司的营销手段与服务提供获取广泛的客户类型 与庞大的客户流量,打开获客渠道、降低获客成本;或基于金融科技能力,获客平 台等互联网公司渠道更进一步提供客户画像、精准营销、产品推送等服务,同时可 进一步依托互联网公司大数据资源结合资金方或保险人的信贷决策机制,强化风控 环节,为风险决策提供更可靠的信息等等,最终形成“业务开放、能力聚合”的多 元化合作生态。消费信贷支撑经济发展作用越来越强,个人消费贷款持续高速上涨。根据人行最新 公布的数据显示,2019年我国住户消费性贷款余额约为44.0万亿,4年间增长超一 倍,在总贷款余额中所占的比例也不断上升,扣除掉个人住房贷款后,狭义消费性 贷款余额约为14.2万亿,虽然上升趋势明显,但在GDP中所占比例仍较低,且相较 于美国的消费金融现状,根据两国的狭义消贷占GDP比重的比较可以看出,国内消 费金融仍有数万亿的广阔发展空间,为融资性信用保证保险业务提供良好预期(见 图4-1)。

标签: 金融行业报告

相关文章

行业竞争导致预定利率升高。20 世纪 70 年代以前,日本寿险产品的预定利率较低, 投资环境良好,寿险公司投资收益率高于预定利率,因此经营情况优良。但...

2025-04-12 18 金融行业报告

养老金融布局加快,大行发挥头雁作用。五篇大文章对养老金融提出了相 应的要求,在国有大行的公司战略规划中,养老金融频繁被提及,对养老 金融的重视也明显提...

2025-04-09 33 金融行业报告

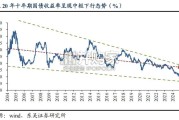

近二十年国内长端利率中枢呈下行趋势。近二十年以来,我国十年期国债收益率水 平在一个逐渐收敛的区间内震荡向下,特别是近十年以来十年期国债收益率的阶段性最...

2025-04-08 36 金融行业报告

保守估计 2025 年理财规模有望达到 31.5 万亿元高点。受高息存款严监管和债市 行情催化,2024 年末理财规模达 29.95 万亿元,高增 3...

2025-04-07 24 金融行业报告

美国债务上限不断上调,减弱美元信用。 截至 2024 年 12 月,美国国债突破 36 万亿美元,占 GDP 比例超过 120%,远超欧盟《稳定与增长...

2025-04-05 41 金融行业报告

寿险因预定利率下调、报行合一以及产品结构调整,行业打平收益率边际 改善。截至 2025 年 2 月末,尚未披露最新偿付能力报告的公司包含:和谐 健康、...

2025-04-04 23 金融行业报告

最新留言