养老设施建设是养老房地产业的重要部分,上游与养老产业金融相关、下 游与机构养老照护服务有机结合、密不可分。因此,本文重点聚焦于与养 老设施建设密切相关...

2025-04-14 51 地产及旅游行业报告

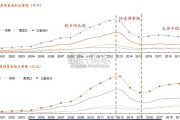

房企从三四线回归一二线,增长模式由融资杠杆向经营杠杆转换。17-18年货币棚改货币化 规模较大,不少房企通过加杠杆在三四线城市投资弯道超车,但随着18年下半年和19年下半年融 资调控的实施和棚改规模的缩减,房企的经营策略逐渐改变,转二线转省会成为黑马们的共识, 监管的收紧也导致了增长策略的转换,房企从提升融资杠杆到提升经营杠杆,无息贷款的规模上 升,周转速度加快。未来这种模式转换将持续,因此可以将17-20年行业财报的变化作为参考。 美元债市场规模持续增长。随着国内融资渠道的收紧,房企逐渐转向美元债融资,17-20年 房地产美元债市场规模逐渐扩大,房企新贵纷纷在港交所上市也同样促进了海外资本渠道的打 开。而17-20年也出现了房企的经营性违约,亿达、新华联、泰禾等房企的违约也打破了投资者 的预期,重构了房地产的估值体系。2020年7月泰禾违约。泰禾集团股份有限公司成立于1992年,泰禾集团项目主要围绕着以北 京为中心京津冀、长三角、珠三角等主要经济发达区域,并辐射二线省会及核心城市。主营业务 为高端住宅地产。

泰禾的住宅开发采取较为激进的财务策略,持续以短债非标等方式加杠杆,加速发展扩大规 模,但由于其高端产品定位去化较慢,经营活动现金流持续多年呈现大规模流出状态;泰禾集团 在获取土地时,逐年加大了收并购方式获取项目的比例,采取收并购获取的项目成本上具备一定 的优势,但收并购存在较多隐藏风险,高摩擦成本降低了泰禾的资金运转效率。 泰禾的经营指标在17-19年持续恶化,也导致了债券二级市场信用利差不断上升,2019年12 月泰禾信用债的信用利差开始加速上升,疫情发生后,销售回款停滞对泰禾的偿债能力的影响使 其债券大幅折价,2020年7月泰禾宣布违约。 从泰禾违约前三年年报的指标中可以看到,规模变化在18年开始减速,并与2019年开始负增 长,成长指标中存货占比较大,大幅高于行业平均水平,偿债指标上看现金短债比长期处于低位, 带息债务/EBITDA比与2019年突增,利润指标中2019年利润率下行。

标签: 地产及旅游行业报告

相关文章

养老设施建设是养老房地产业的重要部分,上游与养老产业金融相关、下 游与机构养老照护服务有机结合、密不可分。因此,本文重点聚焦于与养 老设施建设密切相关...

2025-04-14 51 地产及旅游行业报告

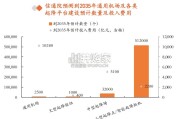

根据中国信通院预测,预计到2035年,通用机场及各类起降平台总投入资金约1.8万亿元。具体来看,到2035年,通用机场数量预计将达 到2500个,预计...

2025-04-11 52 地产及旅游行业报告

台积电对台湾的意义:台湾不可或缺的重要经济支柱。2023 年台积电营收为 21617 亿新台币,台积电营收占全 台 GDP 比重接近 9%,营收占台湾...

2025-04-03 43 地产及旅游行业报告

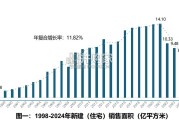

1987-2024年,中国累计销售新建(住宅)商品房面积超过221亿平米,其中,1987-1997年,累计销售面积约5亿平米,到了1998-2024年...

2025-04-02 38 地产及旅游行业报告

东北楼市沉浮回顾:从繁荣到低谷,调整期后仍存反弹。1998年-2012年东北三省楼市迎来发展黄金期,商品房销售面积、销 售额CAGR分别达20.3%和...

2025-03-25 59 地产及旅游行业报告

最新留言