行业竞争导致预定利率升高。20 世纪 70 年代以前,日本寿险产品的预定利率较低, 投资环境良好,寿险公司投资收益率高于预定利率,因此经营情况优良。但...

2025-04-12 19 金融行业报告

高净值人群数量及可投资资产规模持续上涨,为财富管理管理业务发展奠定客 户基础。国内私人财富市场稳健发展,2020 年,中国高净值人群(个人可投资 资产 1 千万元人民币以上)数量达到 262 万人,高净值人群的可投资资产规模 达到 84 万亿元人民币,年均复合增速达到 17%。高净值人群对财富增值的需 求依然十分强烈。根据招商银行发布的《2021 年私人财富管理报告》调查显示, 在高净值人群的投资决策各环节上,专业金融机构扮演着非常重要的角色。证券行业佣金率持续下行,对经纪业务依赖度降低。随着行业佣金率持续下行, 券商将继续向财富管理转型。随着佣金率从 2011 年 0.063%下降到 2020 年 0.026%,经纪业务收入占比也从 50%下降到 30%以下。券商要实现高质量发 展,从通道中介转向专业的金融服务机构,需要逐渐摆脱对交易佣金的依赖, 提供更加成熟的金融服务。券商财富管理转型初见成效。近年来,券商经纪业务加快财富管理业务转型, 为投资者提供多样化的财富管理服务。2020 年,证券公司实现代理销售金融产 品净收入 134.38 亿元,同比增长 148.76%;实现投资咨询业务净收入 48.03 亿元,同比增长 26.93%,可见券商服务居民财富管理能力在进一步提升,财富 管理转型初见成效。

财富管理机构的竞争格局 专业机构财富管理的认可度逐步提高。随着机构投资者赚钱效应凸显和投资者 教育理念的普及,更多投资者更加倾向通过专业资产管理机构参与资本市场。 从 2005 年到 2020 年,A 股市场自然人投资者持股比例由 90%逐步降至 63%。当前,银行、券商、保险、信托以及第三方机构的财富管理格局已经形成。渠 道、客群和产品是财富管理业务发展的核心要素,由于各类金融机构的资产管 理业务与发展历程各具差异,从而形成了各金融机构财富管理业务在资金端、 投研能力、客户资源、销售渠道、资产端、产品发行、人才团队、业务协同、 对外依赖度等方面的优劣态势。我国居民对权益市场的关注度和参与度在不断加深,利好发展券商的财富管理 业务。西南财经大学中国金融研究中心《我国证券投资者教育的效率分析与制 度建构》课题组调查数据显示,从 2018 年到 2020 年,个人投资者以股票和基 金为代表的权益类资产配置比例从 28.46%上升到 33.21%,提高了 4.75%;而 投资性房地产的配置比例则从 2018 年的 9.33%下降到 2020 年的 9.02%,下降 了 0.31%。 国内券商财富管理业务起步较晚,发展大致经过了表 2 所示的三个阶段。目前 来看,我国券商的财富管理业务模式仍然立足于证券经纪业务,主要是基于各 类资本市场工具,向客户提供资产配置、资本中介、信息资讯等综合金融服务, 业务发展主要以销售驱动为主。然而,在中国经济转型和资本市场改革的大背 景下,财富管理客户需要资本市场驱动的金融服务,而处于转型路口的证券行 业同样需要找到新的增长驱动力。

标签: 金融行业报告

相关文章

行业竞争导致预定利率升高。20 世纪 70 年代以前,日本寿险产品的预定利率较低, 投资环境良好,寿险公司投资收益率高于预定利率,因此经营情况优良。但...

2025-04-12 19 金融行业报告

养老金融布局加快,大行发挥头雁作用。五篇大文章对养老金融提出了相 应的要求,在国有大行的公司战略规划中,养老金融频繁被提及,对养老 金融的重视也明显提...

2025-04-09 34 金融行业报告

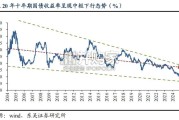

近二十年国内长端利率中枢呈下行趋势。近二十年以来,我国十年期国债收益率水 平在一个逐渐收敛的区间内震荡向下,特别是近十年以来十年期国债收益率的阶段性最...

2025-04-08 37 金融行业报告

保守估计 2025 年理财规模有望达到 31.5 万亿元高点。受高息存款严监管和债市 行情催化,2024 年末理财规模达 29.95 万亿元,高增 3...

2025-04-07 26 金融行业报告

美国债务上限不断上调,减弱美元信用。 截至 2024 年 12 月,美国国债突破 36 万亿美元,占 GDP 比例超过 120%,远超欧盟《稳定与增长...

2025-04-05 41 金融行业报告

寿险因预定利率下调、报行合一以及产品结构调整,行业打平收益率边际 改善。截至 2025 年 2 月末,尚未披露最新偿付能力报告的公司包含:和谐 健康、...

2025-04-04 24 金融行业报告

最新留言