2024年全球黄金消费需求中金饰占比44%,金条和金币消费占比26%:全球黄金需求从2012年的4406 吨波动上升至2024年的4554吨,年均复合...

2025-04-12 29 奢侈品及珠宝报告

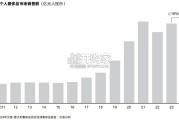

消费者代际更迭为珠宝市场提供新动能。根据贝恩与意大利 奢侈品协会Fondazione Altagamma发布的《第19版奢侈品 研究》,到2025年,千禧一代及25岁以下的消费者将成为奢 侈品市场的主力军,预计其占比将达到65%-70%。 年轻群体已成为国际珠宝品牌重点关注的客群。卡地亚近年 来深化与年轻消费者联系,在创意上满足年轻一代追求个性 化的品味,例如Clash de Cartier 珠宝系列诠释“双面态 度”。 蒂芙尼的核心忠诚客户群体是中年左右、具有较高购 买力、追求品位和高贵气质的女性,而在2021年推出新品广 告“不是你妈妈的蒂芙尼”,开始试图迎合年轻人的品位。 国内品牌发力年轻化。周大福持续推进产品创新,并推出针 对年轻群体的个性化品牌SOINLOVE及Monologue,迎合年 轻人的品位;

周大生则首创“情景风格珠宝”理念,重点发 展年轻一代更加青睐的镶嵌类首饰。迪阿股份的主要消费者 中25-29岁的消费者占比最高,客户群体主要为适婚年龄人 群。迪阿股份在二线及以上城市的门店数量占比高于周大福和周大生。 迪阿股份门店覆盖内地184个城市及香港、巴黎, 公司门店主要开设在 二线及以上城市,其中一线城市占比15%,新一线城市占比27%,二线城市占比24%,三者合计占比66%。截至2021年9月底,周大福一二 线城市零售点占比为53%,周大生一二线城市零售点占比为30%。加盟占比高的公司通常ROE更高,主要由于高净利率和高周转率。加盟业态主要赚取加盟费和供应产品的差价,以加盟业态为主的门店扩 张资产相对较轻,周转率明显优于直营业态,且由于门店装修、税费等方面更大的优化空间,整体净利率较高。从珠宝行业看,黄金珠宝高客单、低频、体验式消费的需求特征决定了线下是最主流的销售渠道,但疫情加速珠宝渠道线上化渗透率提升。

周大生、潮宏基等品牌近年来加大线上布局力度,周大生电商渠道收入保持近100%的高增速,2020年线上渠道销售占比接近20%;潮宏 基也持续加码线上智慧云店,并强化直播业务布局。迪阿股份注重满足顾客的体验式服务需求,主动将官网流量引导至线下门店以增强购 物体验,2019/2020/2021H1线上销售占比分别为7.7%/9.1%/11.2%。

标签: 奢侈品及珠宝报告

相关文章

2024年全球黄金消费需求中金饰占比44%,金条和金币消费占比26%:全球黄金需求从2012年的4406 吨波动上升至2024年的4554吨,年均复合...

2025-04-12 29 奢侈品及珠宝报告

据贝恩咨询公司估计:自 2008 年以来,中国从一个利基市场发展成为全球第 二大奢侈品消费市场:美国第一,中国第二,全球线上市场第三,西欧第四, 这是...

2025-03-16 41 奢侈品及珠宝报告

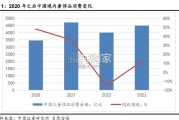

三线及以下城市是体量最大,也是增速最快的珠宝首饰市场,2018至2023年均复合增长率达7.8%;但三线及以下 城市的人均珠宝首饰消费额远远低于高线城...

2025-03-10 41 奢侈品及珠宝报告

此次寒流波及了所有奢侈品品类,但各品类遇冷程度不同。例如,美妆个护品类,尤其是香水、彩妆和超高端 护肤品,取得相对较好的表现,显示出消费者对“小额奢侈...

2025-03-05 22 奢侈品及珠宝报告

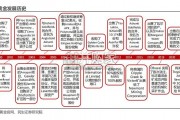

我国珠宝行业发展历经萌芽期、发展期、鼎盛期、调整期、复苏期阶段。在1982-1993年珠宝行业处于发展初期,由于我国工业基础薄弱,以及国家对黄金产品市...

2025-01-10 80 奢侈品及珠宝报告

公司通过持续收并购成长为全球第六大黄金头部矿企。盎格鲁黄金于 1998 年成立,通过整合 Anglo American Corporation of...

2024-11-26 44 奢侈品及珠宝报告

最新留言