中国的锑产业链对全球锑格局至关重要,大量锑以锑精矿或金锑矿的形式进入国内进行加工,再以锑品的形式出口至海外。当出口管制发生时,先前进入国内的 锑品滞留...

2025-04-08 37 新材料及矿产报告

货币超发为通胀的底层原因:通货膨胀的直接原因为货币供给量过多,即货币 发行总量高于流通中所需货币量,历史上货币超发之后往往对应通胀大幅抬升。此 外需求增加过度,供给不足也是导致通胀的间接原因,但该矛盾长期会随着供给抬 升,供需矛盾的缓解而逐步消除。 两年疫情全球流动性泛滥,央行资产负债表规模大幅扩张。我们认为本轮通胀 的主要原因为货币的历史性超发,美国自 2020 年 3 月疫情之后,广义货币供给 M2出现跳升并持续维持高速增长,2020年3月份M2同比增速大幅提升至10.2%, 此后增速继续放大,直到 2021 年 4 月份之前 M2 同比增速均维持在 20%以上的 历史高水平。截至 2021 年 12 月底,美国广义货币 M2 余额为 21.72 万亿美元, 自 2020 年 3 月的 16.08 万亿美元增加了 5.64 万亿美元,即美国疫情之后发行的 货币总量约占历史发行的货币总量的 26%。同时,疫情下欧洲和日本的货币行为 与美联储类似,均通过大幅扩表刺激经济复苏,造成全球性的货币超发。从历史数据来看,每一轮美国的货币超发均伴随着通胀预期的抬升。随着大量 货币进入到商品流通环节,将造成物价的普遍、持续性上涨。复盘美国历史中的通 货膨胀,1970-1980 年代美国 CPI 同比连续数月超过 5%,最高时期的 1980 年 3 月 CPI 达到 14.8%;1989 年-1990 年,2008 金融危机时期,仅有几个月 CPI 同比数据超过 5%,通胀持续时间均较为短暂。

从美国目前通胀实际数据表现来看,随着疫情后释放的流动性逐渐传导, 2021 年以来美国 CPI 数据开启快速增长,2021 年 6 月 CPI 数据已上升至 5.4%, 在 5%-6%区间水平稳定了 4 个月后,于 10 月份冲破 6%后继续开启快速上涨。 2022 年 1 月 5 日,美联储公布的去年 12 月货币政策会议纪要中首次提及缩表, 态度明确转鹰,但通胀预期仍未见放缓势头,2022 年 2 月份 CPI 数据已从 2021 年底的 7%增长至 7.9%。2022 年 3 月 17 日美联储宣布加息 25bp,点阵图显示 年内还将加息 6 次,至 2022 年底利率为 1.9%,2023 年底、2024 年底的预计分 别为 2.8%和 2.4%。 美国密歇根大学通胀预期数据反应消费者对未来 12 个月美国的通胀预期,该 数据自疫情以来不断上升,目前处于上世纪 70-80 年代以来的历史高位。与 2008 年金融危机后的宽松政策期间处于同一水平,3 月份通胀预期数据为 5.4%,较 2 月份的 4.9%进一步上升。我们认为本轮美国再美国货币历史性超发下,美国 CPI 数据短期难言顶部,目前美联储加息预期已经被市场 price in,通胀为最大的预期 差,我们认为加息后名义利率的上行难以跑赢通胀,实际利率大概率将继续下行, 支撑黄金价格走高。

标签: 新材料及矿产报告

相关文章

中国的锑产业链对全球锑格局至关重要,大量锑以锑精矿或金锑矿的形式进入国内进行加工,再以锑品的形式出口至海外。当出口管制发生时,先前进入国内的 锑品滞留...

2025-04-08 37 新材料及矿产报告

从煤质角度看:新疆煤种比较齐全,主要以中低变质的长焰煤、不粘结煤和弱粘结煤 为主,变质气煤、肥煤和焦煤为辅,以上煤种占新疆煤炭资源总量的 80.9%,...

2025-04-04 34 新材料及矿产报告

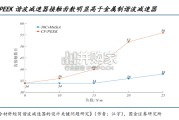

PEEK材料:“以塑代钢”的绝佳材料,下游应用广泛,行业壁垒高 1)核心优势:相较传统材料比强度优势显著(带来减重),分别是钢的21倍、铝合金的8倍,...

2025-04-03 49 新材料及矿产报告

通过 PEEK 与碳纤维复合,“以塑代钢”应用于机器人领域,可起到轻量化、耐磨自润滑、刚性/柔性兼具等优点,有 望在机身重要关节、轴承等领域率先渗透:...

2025-03-31 45 新材料及矿产报告

白银,即银,因其色白而得名,与黄金相对,是一种具有悠久历史的贵金属。白银的化学符号为 Ag,源自 拉丁文 Argentum,意为“浅色、明亮”。高纯度...

2025-03-26 39 新材料及矿产报告

最新留言