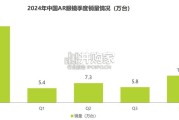

2024年,中国AR眼镜市场迎来发展高峰,更多品牌新品进入市场,并且AR眼镜在便携性、轻量化、功能性、技术性等方面均有显 著提升,更好地满足了消费者需...

2025-04-20 4 电子行业报告

2017-2019 年,公司存储芯片销量由 17.36 亿颗增长至 28.75 亿颗,复合增速为 28.69%,在该阶段行业龙头策略性退出,公司最核心变化是在继续保持销量快速成长的 同时,加快了低容量向高容量的产品切换,2017 年公司产品集中于 128Mb 以下,后加速 推出 256Mb 及以上产品。到 2019 年得益于消费电子客户的导入和可穿戴设备的爆发, 兆易创新出货量同比增长 45.57%至 28.75 亿颗,基本追平旺宏和华邦电的出货数据。同 时从年报表述上,其产品推出速度明显加快。 3)2019-2021 年兆易创新存储芯片(以 NOR Flash 为主,在此仅考虑 NOR 产品)出 货量从 28.75 亿颗增长至 32.88 亿颗,位居全球第二,仅次于华邦电 37.93 亿颗,但复合 增速降至 6.94%。主要收入增长来源于价格端的变化,存储芯片平均价格由 2019 年的 0.79 元提升至 2021 年 1.66 元,逐渐逼近华邦电的 NOR Flash 平均价格 1.92 元,落后于旺宏 的 2.84 元(由于旺宏与日本游戏机行业强绑定,第一大客户占比超过 40%,具有一定特 殊性)。在价格提升的主导下,公司毛利率稳步攀升。2020 年以前公司微控制器业务占比相 对较小(15%-20%之间),毛利率较稳定(43%-47%之间),其营业利润主要影响因素以 存储芯片为主。

我们考察公司存储器板块的销售毛利率变化,在美光/赛普拉斯陆续宣布 退出低端产品后,2017 年受益于竞争格局改善与提价,公司毛利率从 25%以下上升一个 台阶至 37.61%并基本维持在该水平,到 2021 年新一轮景气中,公司通过产品调整与提 价将毛利率进一步提升至 39.71%。完成技术积累后,进一步扩大在工控与汽车领域的份额。公司 GD25/55、GD5F 全 系列产品通过 AEC-Q100 车规级认证,实现了从 SPI NOR 到 SPI NAND 车规级产品的全 面布局。目前公司车规级 Flash 产品已在国内外多家知名汽车企业批量采用,可为车载应 用提供大容量、高可靠性、高性能的产品及解决方案。随着主要的 NOR 参与方持续压缩低容量业务规模,而包括物联网设备、TWS 耳机、 AMOLED、TDDI 等产品的快速增长创造了旺盛的中小容量需求,这些应用产品容量范 围在 4Mb~128Mb,有利于中小企业参与。根据普冉招股说明书,TWS 蓝牙耳机预计能 为 NOR Flash 带来 3 亿美元的新增市场,AMOLED 屏幕市场预计能带来 1 亿美元的 NOR Flash 新增市场,TDDI 的增长预计能为 NOR Flash 带来 5 亿元人民币的市场增长。 代表企业普冉股份利用其技术优势与低价策略,2021 年销量规模达到 27.59 亿颗, 营收规模来到 10 亿级别。从盈利能力与价值量的角度,营收规模较大的新兴企业集中在 消费电子领域,其容量集中于 128Mb 及以下。

标签: 电子行业报告

相关文章

2024年,中国AR眼镜市场迎来发展高峰,更多品牌新品进入市场,并且AR眼镜在便携性、轻量化、功能性、技术性等方面均有显 著提升,更好地满足了消费者需...

2025-04-20 4 电子行业报告

预计 24 年电视全球零售额稳健增长,北美、西欧增速较快。据欧睿数据,预计 24 年电视全球零售额为 1180 亿美元,同比+0.6%,其中亚太/西欧...

2025-04-17 18 电子行业报告

受下游需求影响及我国设备商国产替代加速,2024年我国引线键合机进口市场空间约6.18亿美元,仍显著低于 2021年高峰期进口市场空间的15.9亿美元...

2025-04-11 42 电子行业报告

最新留言