养老设施建设是养老房地产业的重要部分,上游与养老产业金融相关、下 游与机构养老照护服务有机结合、密不可分。因此,本文重点聚焦于与养 老设施建设密切相关...

2025-04-14 50 地产及旅游行业报告

过去数轮水泥行业的季度盈利低谷通常仅持续 1-3 个季度,即净利率低于 1%或 ROA 低于 0.5%的状态,如 2004Q4-2005Q1、2015Q3-2016Q1;极端盈利水平 持续时间并不长,背后有水泥供给端区域格局、灵活性等结构性因素。这一轮盈 利周期低谷中变化更为剧烈的是需求,供给端格局再平衡的结构性因素并未发生 变化,格局的积极变化或许就在不远处,届时盈利周期的重新回摆也值得期盼。水泥需求来自于固定资产投资,其中主要的拉动项有各类型基础设施、房地产、 农村自建房等。供应端主要有熟料及粉磨两个环节,我们的供给端分析侧重在熟 料端。 水泥需求大体与固定资产投资开工周期同向波动。当基建与地产的开工周期同方 向运行时,水泥需求波动方向非常清晰。而当二者趋势背离时,水泥需求增速大 体处在基建与建筑业增速之间的位置,仅凭借地产周期出发无法完整刻画水泥的 周期性波动。典型的例子如 2009 年“四万亿”,2012 年地产周期低谷,2018 年 地方去隐债时,在这些时间里公共投资与地产的趋势显著背离,水泥需求增速大 体呈现为二者共同作用的结果。

2022 年同样是基建与地产显著背离的一年,这一 年地产开工面积下降 39%,固定资产投资新开工项目总投资额同比增长 20%,在 二者的共同作用下全年水泥产量同比下降 10%。供给端:水泥供给端显著的特点是总产能过剩,但区域间分化,不同区域间水泥 产能利用情况差异显著。水泥企业生产能力通常大于设计产能及工信部根据窑炉 尺寸制定的实际产能,因此实际的产能利用率应低于下图中统计内容。从大区来 看,需求较好的华东、中南地区产能利用率较好,西南次之,西北、华北、东北 地区产能利用率较低。水泥供给端的特点使得去产能及去产量均具备良好基础,这是利于水泥格局重塑 的结构性因素,本轮盈利周期下行中这些结构性因素并未发生改变。 第一、区域供给高度集中,且集中度随区域划分密度提高,竞争格局清晰。与此 同时水泥单吨价值量较低,长途运输将推高运输成本占比,并丧失经济性,因此 通常在 200km 范围内销售。在此基础上,水泥行业有着较为集中的竞争格局,区 域内几家企业的供给侧变化既能改变供需平衡。 第二、熟料窑炉启停极为灵活、错峰生产等去产量政策具备执行的基础条件。水 泥供给端主要由产能置换及错峰生产塑造了水泥供给端产能及产量的约束。产能 过剩因此供给端政策持续偏紧,新增产能受限,资本无法自由进入。 第三、水泥及熟料库存期限较短、且库容相较于全年产能较小,无法大规模储存, 使得价格易反映即期需求。

标签: 地产及旅游行业报告

相关文章

养老设施建设是养老房地产业的重要部分,上游与养老产业金融相关、下 游与机构养老照护服务有机结合、密不可分。因此,本文重点聚焦于与养 老设施建设密切相关...

2025-04-14 50 地产及旅游行业报告

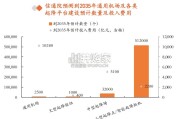

根据中国信通院预测,预计到2035年,通用机场及各类起降平台总投入资金约1.8万亿元。具体来看,到2035年,通用机场数量预计将达 到2500个,预计...

2025-04-11 52 地产及旅游行业报告

台积电对台湾的意义:台湾不可或缺的重要经济支柱。2023 年台积电营收为 21617 亿新台币,台积电营收占全 台 GDP 比重接近 9%,营收占台湾...

2025-04-03 43 地产及旅游行业报告

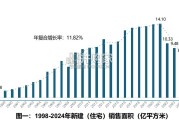

1987-2024年,中国累计销售新建(住宅)商品房面积超过221亿平米,其中,1987-1997年,累计销售面积约5亿平米,到了1998-2024年...

2025-04-02 38 地产及旅游行业报告

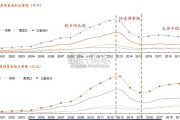

东北楼市沉浮回顾:从繁荣到低谷,调整期后仍存反弹。1998年-2012年东北三省楼市迎来发展黄金期,商品房销售面积、销 售额CAGR分别达20.3%和...

2025-03-25 58 地产及旅游行业报告

最新留言