行业竞争导致预定利率升高。20 世纪 70 年代以前,日本寿险产品的预定利率较低, 投资环境良好,寿险公司投资收益率高于预定利率,因此经营情况优良。但...

2025-04-12 18 金融行业报告

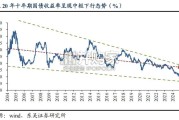

保险资产配置风格稳健,债券投资比例稳步提升、其他资产投资比例持续回落,股票和基金投资比例基本稳定。保险资金主 要配置方向包括定期存款、债券、股票和基金、其他投资。2017年以来,在金融监管驱严、防范信用风险等影响下,优质非 标资产供给减少;同时寿险负债久期不断拉长,资产负债久期缺口问题亟需解决。截至2022年末,保险行业资金运用中,债 券、其他资产、股票和基金投资比例分别41.0%、34.9%、13.3%,分别较2017年末+6.4pct、+1.0pct、-5.3pct;上市险企平均债 券、非标投资比例分别46.2%、12.9%,较2017年末+4.4pct、-7.7pct。其他投资以另类投资为主,非标资产是其重要投向;上 市险企风控更严,非标投资比例下滑明显。长端利率低位震荡,长久期债券供给有限。固收类资产是险资实现长期稳定的投资回报和久期匹配的重要压舱石。我国经济 发展进入新常态,已由高速增长阶段转向高质量发展阶段。2018年以来,主要长期券种收益率低位震荡、利率中枢下行。

截至2022年末,十年期及以上债券发行金额约4.1万亿元、较2017年增长701%,在债券发行总金额中占比约6.6%、较2017年提 升4.2pct。尽管2019年以来长久期债券发行金额及其占比增长明显,但相较于25.4万亿元的保险资金运用余额规模仍偏小。 优质非标资产供给有限。保险资金非标投资重点关注主体信用和底层资产质量,符合要求的优质信用主体融资渠道多元、融 资成本较低,但这类优质资产供给有限、收益率偏低,无法满足险资投资要求。股票和基金投资比例相对稳定,但投资波动对收益率影响较大。总体来看,除牛市外,保险资金投资于股票和基金的比例普 遍保持在11%-15%,上市险企平均投资比例约低于行业1pct左右。2022年以来受疫情冲击、国际关系、经济复苏承压等不利 因素影响,股票市场主要指数均震荡下行,拖累上市险企投资收益率表现:截至2022年末,上证综指、沪深300、创业板指 均较年初累计下跌15.1%、21.6%、29.4%。2022年主要上市险企总投资收益率平均约3.8%,同比-1.5pct;综合投资收益率平均 约2.7%,同比-1.9pct。尽管权益类资产投资比例相对稳定,但收益率波动较大、对险企投资收益率影响较大。

标签: 金融行业报告

相关文章

行业竞争导致预定利率升高。20 世纪 70 年代以前,日本寿险产品的预定利率较低, 投资环境良好,寿险公司投资收益率高于预定利率,因此经营情况优良。但...

2025-04-12 18 金融行业报告

养老金融布局加快,大行发挥头雁作用。五篇大文章对养老金融提出了相 应的要求,在国有大行的公司战略规划中,养老金融频繁被提及,对养老 金融的重视也明显提...

2025-04-09 33 金融行业报告

近二十年国内长端利率中枢呈下行趋势。近二十年以来,我国十年期国债收益率水 平在一个逐渐收敛的区间内震荡向下,特别是近十年以来十年期国债收益率的阶段性最...

2025-04-08 36 金融行业报告

保守估计 2025 年理财规模有望达到 31.5 万亿元高点。受高息存款严监管和债市 行情催化,2024 年末理财规模达 29.95 万亿元,高增 3...

2025-04-07 25 金融行业报告

美国债务上限不断上调,减弱美元信用。 截至 2024 年 12 月,美国国债突破 36 万亿美元,占 GDP 比例超过 120%,远超欧盟《稳定与增长...

2025-04-05 41 金融行业报告

寿险因预定利率下调、报行合一以及产品结构调整,行业打平收益率边际 改善。截至 2025 年 2 月末,尚未披露最新偿付能力报告的公司包含:和谐 健康、...

2025-04-04 23 金融行业报告

最新留言