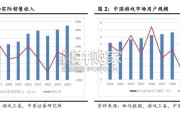

根据伽马数据和游戏工委联合发布的《中国游戏产业报告》数据,2024 年国内游戏市场规 模约 3257.83 亿元,同比增长 7.53%,用户规模约 6...

2025-04-18 17 TMT行业报告

交换机芯片:全球存量份额为思科和博通垄断。思科、华为、Juniper等龙头厂商都具有自研芯片能力,盛科、Barefoot等 新晋厂商也积极研发交换芯片,主要目标客户是互联网厂商。而电信厂商所用多数由思科、博通等传统大厂供应。交换机芯 片厂商博通主要以代工形式生产,主要集中在台湾、韩国和大陆,因此受疫情影响较小。 计算芯片:主要包括MCU、GPU、CPU、DSP等,国内芯片产业整体发展较为薄弱,主要云服务提供商的计算、网络和存 储资源中,绝大多数设备的芯片来自于国外企业。 交换机与控制器:目前全球最大的交换机供应商为思科,占据了全球过半市场份额。华为、新华三、星网锐捷等也具有相当 的竞争力。

云计算产业链:国内在中下游设备制造等方面具备全球较强竞争力,但上游芯片和元器件对海外大厂的依赖性较强,芯片 产业整体发展较为薄弱,主要云服务提供商的计算、网络和存储资源中,绝大多数设备的芯片来自于国外企业。此外,绝大 多数闪存、内存芯片也来自于美国和日韩企业。但国内华为和紫光集团等均逐步走向了自主可控之路,未来芯片技术的突破 是关键。 国家分工上:整体上看呈现区域布局的特点—美国、韩国占据主导地位,其次日本、欧洲具有一定份额。美国垄断服务器 芯片和交换机芯片,韩国垄断主要存储芯片,日本在上游半导体材料和元器件上领先,欧盟则在主机和装备上具有优势,我 国产业链在IT基础设施全球竞争力较强,但芯片产业一直是ICT产业软肋,长期依赖海外大厂。 产业链角度看:上游芯片产业是中国科技产业的软肋,基本被海外垄断:美国、韩国等在服务器、存储芯片、交换机芯片 等上占据绝对优势,美国和日本主要厂商在光通信芯片上具备优势;下游市场国内厂商具备较强竞争力,呈现寡头垄断格局 :华为、新华三在全球的ICT设备实力较强。

标签: TMT行业报告

相关文章

根据伽马数据和游戏工委联合发布的《中国游戏产业报告》数据,2024 年国内游戏市场规 模约 3257.83 亿元,同比增长 7.53%,用户规模约 6...

2025-04-18 17 TMT行业报告

安卓系统开源的生态和商业模式决定了其对应用程序的限制必定远少于iOS,也更加多元化。根据苹果的规定,所有适用于iOS的应用 程序需通过苹果审核,并进行...

2025-04-11 35 TMT行业报告

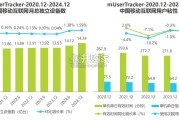

从2020至2024年数据来看,移动互联网月总独立设备数环比虽有增长,但整体增速缓慢;用户单日使用时间及次数同比增长率也呈 现波动下降趋势,表明流量红...

2025-04-09 45 TMT行业报告

产业链上游,测试仪器所需要的各类元器件和零部件中,除极少部分关键芯片和高性能原材料掌握在 少数几家国外企业外,大多数均为常规的、生产量大、价格稳定的电...

2025-04-07 29 TMT行业报告

商业本质是增长,2012~2019年,移动互联网时代字节跳动通过渐进式创新实现主业快速增长,在夯实主业同时通过外延等方 式切入新赛道助力后续业务新增长...

2025-03-18 129 TMT行业报告

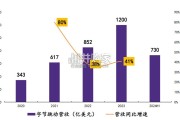

游戏云是游戏科技的重要组成,聚焦于服务各类游戏业务及游戏衍生业务场景的云基础设施及云能力平台。游戏云将游戏领域不同 业务场景所需基础能力(包括以计算、...

2025-03-18 36 TMT行业报告

最新留言