行业竞争导致预定利率升高。20 世纪 70 年代以前,日本寿险产品的预定利率较低, 投资环境良好,寿险公司投资收益率高于预定利率,因此经营情况优良。但...

2025-04-12 21 金融行业报告

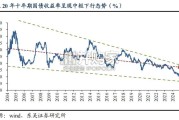

今年以来,十年期国债利率快速下行,成为压制保险股估值的重要影响因素。保险公司投资资产中有相当比例投向债权类资 产,对利率敏感性较高,因此受利率下行影响较为显著。利率下行对险企的负面影响主要体现在:1)保险资产负债错配将导 致到期资产面临再投资压力,而负债端预定利率调整相对滞后,险企或面临利差损风险,2)750 天移动平均曲线下行将增加 险企准备金计提压力,导致利润承压,3)利率下行导致投资回报偏差受损,而风险贴现率假设下调概率不大,因此对内含价 值料产生负面影响。4)利率下行也将压制险企偿付能力和现金流,对于资产负债久期缺口较大的公司压力更甚。 此外,随着老龄化的加剧,居民保险意识不断提升,保险规模增长进入快车道,保险资金运余额增长快速提升,2011-2019 年保险总资产和资金运用余额年复合增速分别达 16.6%和 16.3%, 险资配臵难度和压力加大。

我们结合日本、台湾在利率下行时期在负债端和资产端的举措来探究低利率环境对中国寿险业的影响(详见 《低利率下,从日本和台湾地区的经验看大陆寿险业的发展》),此篇报告将结合成熟市场保险公司资产配臵策略来重点阐述 低利率下我国保险行业在资产端的大类资产配臵选择。我们得出的结论是:1)保险收益率受利率下行的绝对影响削弱。保险 资金可以通过对大类资产的合理运用,来赚取期限利差、流动性利差以及资产负债匹配,保持投资收益率相对稳定。2)估值 隐含了投资端悲观预期。当前股价隐含的投资收益率假设较低,国寿、平安、太保、新华隐含收益假设分别为 0.69x、0.93x、 0.54x、0.58x,远低于长期投资收益率假设 5%。3)近期经济回暖叠加宽信用下无风险收益率企稳回升,支撑保险股估值提 升。

我国保险资金大类资产配臵主要经历了三个阶段,1)改革开放至 1999 年前。因监管要求保险资金只能投资银行存款、国债、 金融债等固收类品种,配臵品种较为有限。保险资金投放中定期存款占比较高,1999 年占比超过 30%。2)1999-2012。1998 年银保监会以及 2003 年保险资产管理公司成立后,保险资金投资品种逐步放开至基金、股票、基础设施建设、不动产等品种。 3)2012 年后。国务院和保监会相继出台“新国十条”、保险投资“十三条新政”以及大类资产比例监管等改革创新政策,进 一步拓宽了配臵渠道。其中全面放开对银行理财、信托计划、券商集合理财、资产支持证券、基础设施投资计划、不动产投 资计划等金融产品,但对不同资产设臵了投资上限。

标签: 金融行业报告

相关文章

行业竞争导致预定利率升高。20 世纪 70 年代以前,日本寿险产品的预定利率较低, 投资环境良好,寿险公司投资收益率高于预定利率,因此经营情况优良。但...

2025-04-12 21 金融行业报告

养老金融布局加快,大行发挥头雁作用。五篇大文章对养老金融提出了相 应的要求,在国有大行的公司战略规划中,养老金融频繁被提及,对养老 金融的重视也明显提...

2025-04-09 35 金融行业报告

近二十年国内长端利率中枢呈下行趋势。近二十年以来,我国十年期国债收益率水 平在一个逐渐收敛的区间内震荡向下,特别是近十年以来十年期国债收益率的阶段性最...

2025-04-08 38 金融行业报告

保守估计 2025 年理财规模有望达到 31.5 万亿元高点。受高息存款严监管和债市 行情催化,2024 年末理财规模达 29.95 万亿元,高增 3...

2025-04-07 26 金融行业报告

美国债务上限不断上调,减弱美元信用。 截至 2024 年 12 月,美国国债突破 36 万亿美元,占 GDP 比例超过 120%,远超欧盟《稳定与增长...

2025-04-05 42 金融行业报告

寿险因预定利率下调、报行合一以及产品结构调整,行业打平收益率边际 改善。截至 2025 年 2 月末,尚未披露最新偿付能力报告的公司包含:和谐 健康、...

2025-04-04 24 金融行业报告

最新留言