我国可控核聚变路线图:2030 年建成 CFETR 工程堆,2050 年建成 PFPP 原型电站 1)中国核能发展技术路线:“热堆(压水堆)-快堆-聚...

2025-04-19 17 新能源及电力行业报告

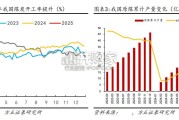

大型化趋势与主机厂价格竞争双重因素影响下带来全产业链产值通缩,投资机会在全 产业链降本赛跑中孕育而生。本篇聚焦风电行业,通过梳理我国风电产业发展历程,我们认 为,行业经过十多年的发展,从发展驱动力来看,目前阶段已经由政策驱动转变为以市场需 求驱动。在全新发展阶段,降本作为能源装备核心关注点,决定了新能源产业发展节奏。对 风电来说,风机大型化有利于形成“大型化—降本—放量—大型化”的良性循环。 从装机量数据看, 2021 年陆风新增吊装 41.6GW,预计 2025 年新增 60GW(“十四五”年均 新增 65GW,处于 60-70GW 区间,我们假设 2025 年位于区间上限,并减去海风 10GW 装机), 对应 4MW 机型 2021 年招标均价 2500 元/kw,预计 8MW 机型 2025 年招标均价1400 元/kw(不 高于 1500 元/kw),主机环节产值从 2021 年 1040 亿降低到 2025 年 840 亿,CAGR 为-5.2%。 单 MW 主机厂与零部件产值均出现“通缩”,背后的实质是电站运营方、主机厂、零部件厂 商之间向下倒逼进行降本赛跑,不同降本阶段受益环节或将不同。 从投资角度:在当前成本端普遍承压情况下,优先选择“抗通缩”属性强的零部件环节。零 部件“抗通缩”属性的具体表现形式有价值升级(在主机厂大型化趋势中相比价值占比提升)、 国产替代、价格刚性(产能瓶颈、议价权强),我们后续也会延续该思路去寻找标的。

原材料成本上行对产业链盈利能力的影响出现分化。通过对比 2020-2021 年分季度钢材 价格指数和风电产业链毛利率表现,我们认为,塔筒、铸锻件与钢价变动相关性较高,且毛 利率变化有一定延后性。整机厂方面:影响整机厂毛利率的因素较多:①价格端受市场竞争 影响,整机厂战略选择分化,价格战发起者压低毛利抢占份额,同样有厂商放弃低价订单; ②成本端由品类繁多的零部件决定,2021 年抢装潮后,零部件溢价降低,整机厂供应链成本 压力释放;③出货结构优化:陆风、海风交付高峰错期,2021 年高毛利海风设备出货占比提 升;④大型化技术升级推动设计优化降本。因此,其毛利率同钢材价格反向变动的季度虽然 较多,但相关性有限。零部件方面:轴承、齿轮箱、塔筒、铸锻件钢材占比极高(以新强联 为例,其主要原材料为钢锭,原材料在轴承和锻件业务成本占比分别为 64%、82%),但塔筒、 铸锻件这类以成本定价的环节同钢价变动相关性更高,主要系产品价格一年一议,往往在年 初确定,不能较好的锚定钢材价格;延后性则是考虑到原材料库存,塔筒、铸锻件不同企业 库存周转天数存在一定差异,基本处于 60-150 天区间(2-5 个月)。

标签: 新能源及电力行业报告

相关文章

我国可控核聚变路线图:2030 年建成 CFETR 工程堆,2050 年建成 PFPP 原型电站 1)中国核能发展技术路线:“热堆(压水堆)-快堆-聚...

2025-04-19 17 新能源及电力行业报告

在发电侧诸如光伏、风电等新能源发电投资逐步放缓、弃电常态化、电网消 纳能力受限的背景下,我们认为后续电网投资额将逐步加速,与电源投资额的差 值将不断缩...

2025-04-18 21 新能源及电力行业报告

2024 年目标调整为 12.2 亿吨,同比增长 0.83%;陕西省 2023 年原煤产量为 7.6 亿吨,2024 年目标调整为 7.8 亿吨,同比...

2025-04-11 28 新能源及电力行业报告

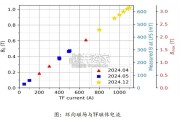

国内外核聚变政策陆续出台,大力推进可控核聚变产业化。国务院国资委将重点支持相关企业开展关键技术攻关,力争在 核聚变反应堆设计、材料研发、等离子体控制等...

2025-04-10 64 新能源及电力行业报告

智算需求助推AIDC高景气,供配电系统是核心。AIDC智算中心与通用型IDC在技术架构、散热模式、应用场景和客户群体多个方面存在显著差异,AIDC成趋...

2025-04-08 36 新能源及电力行业报告

最新留言