行业竞争导致预定利率升高。20 世纪 70 年代以前,日本寿险产品的预定利率较低, 投资环境良好,寿险公司投资收益率高于预定利率,因此经营情况优良。但...

2025-04-12 18 金融行业报告

车险综合改革推动行业发展步入新纪元。在车险业务降保费、增保额、提质量的发展趋势 下,综改后除车险保费收入下降、赔付率提升及车险综改外溢致使非车业务竞争加剧等直 接影响外,行业悄然发生多项变化:1)整体承保盈利能力下降,非 Top3 大型险企受到 的影响更大,小型险企承保盈利能力改善;2)盈利结构出现变化,投资表现扮演更为重 要的角色;3)行业分段式规模效应持续显现,理论上来讲,小型险企盈利机会仍存。 1.1.1 承保盈利能力下降,非Top3大型险企受到的冲击更大 基于数据的可得性,我们选取 73 家财险公司综改前(2019 年)、综改中(2020 年)、综 改后(2021 年)的经营情况进行对比。 整体来看,车险综改的影响较为显著: 1)承保亏损规模持续提升:2021 年样本公司合计实现承保利润-93.1 亿元,较综改前(2019 年为-6.5 亿元)、综改中(2020 年为-59.8 亿元)亏损幅度分别拉大 86.6 亿元/33.2 亿元。 2)承保盈利能力下降:2021 年样本公司整体的综合成本率(使用 1-合计承保利润/合计 已赚保费测算)达 100.8%,较综改前(2019 年)、综改中(2020 年)水平+0.7pct/+0.3pct。 按照承保盈利与否分类,分析发现: 1)实现承保盈利的险企数目占比先降后升,综合成本率先升后降。按照承保盈利口径分 类,我们选取的 73 家样本财险公司综改前、综改中、综改后实现承保盈利的险企数目为 20 家、17 家、18 家,占样本比重分别为 27.4%、23.3%、24.7%;承保盈利企业合计承 保利润达 177.8 / 110.2 / 122.8 亿元,对应综合成本率分别为 97.7% / 98.7% / 98.5%。 2)承保亏损企业承保亏损规模及综合成本率呈现先降后升态势。2019 - 2021 年承保亏损 险企合计承保利润分别达-184.3 / -170.0 / -215.8 亿元,综合成本率分别达 106.1% / 105.0% / 105.8%,值得注意的是,出现承保亏损的险企 2021 年综合成本率水平优于综改前(2019 年)水平,其中原因或为成本压力下险企选择优化业务结构,在定价及赔付管控方面趋于 理性。综改后大型险企合计承保利润转负,小型险企承保盈利能力持续改善。

为确保样本的可比 性,我们根据综改前已赚保费规模将财险公司分为 4 类:大型险企(已赚保费大于等于 100 亿元)、大中型险企(已赚保费大于等于 30 亿元、小于 100 亿元)、中小型险企(已 赚保费大于等于 10 亿元、小于 30 亿元)、小型险企(已赚保费小于 10 亿元)。 1)大型险企(共 11 家):综改后累计承保盈利由正转负,三大头部险企及其他大型险企 表现分化。2019-2021 年大型险企承保利润分别为 73.2 / 13.3 / -25.3 亿元,对应综合成 本率分别为 99.2% / 99.9% / 100.2%,综改后大型险企承保利润转负。其中,三大头部险 企人保财、平安财及太保财展现较强成本管控能力,实现持续承保盈利,2021 年合计承 保利润达 99.2 亿元,yoy+7.7%,综合成本率为 98.7%,yoy-0.1pct。其余 8 家大型险企 中,除众安 2021 年实现承保盈利外,均呈承保亏损态势,且综改后综合成本率普遍提升; 2021年非Top3大型险企合计出现承保亏损124亿元,yoy+58.9%,综合成本率yoy+1.6pct 至 104.6%。ii)大中型险企(共 15 家):承保亏损规模、综合成本率先升后降。2019-2021 年大中型 险企合计承保利润分别为-22.5/-25.5/-20.5 亿元,综合成本率分别为 103.2% / 103.3% / 102.5%;综改后险企综合成本率优于综改前水平,主因在于费用率较综改前实现下降。 iii)中小型险企(共 19 家):承保亏损规模、综合成本率先降后升。2019-2021 年中小型 险企合计承保利润分别达-32.3 / -23.4 / -33.7 亿元,综合成本率分别为 109.3% / 106.0% / 108.2%。综改后险企综合成本率优于综改前水平,主因在于费用率较综改前改善。 iv)小型险企(共 28 家):承保亏损收窄,综合成本率持续优化。2019-2021 年小型险企 合计承保利润分别达-24.8/-24.3/-13.5亿元,综合成本率分别为121.1%、119.1%、109.2%。 已赚保费规模持续提升,综改后显著增速优于其他三类险企,2020 年、2021 年同比增速 分别达 8.0%、15.9%;其中原因或为此类险企保费收入中车险占比低于头部机构(或无 车险业务),受车险降费影响相对有限;同时,受益于业务规模较小,经营更为灵活;已 赚保费收入提升带来的规模效应及行业格局变化或引导公司管理层经营更为理性,综改后 小型险企综合成本率持续优化。

标签: 金融行业报告

相关文章

行业竞争导致预定利率升高。20 世纪 70 年代以前,日本寿险产品的预定利率较低, 投资环境良好,寿险公司投资收益率高于预定利率,因此经营情况优良。但...

2025-04-12 18 金融行业报告

养老金融布局加快,大行发挥头雁作用。五篇大文章对养老金融提出了相 应的要求,在国有大行的公司战略规划中,养老金融频繁被提及,对养老 金融的重视也明显提...

2025-04-09 33 金融行业报告

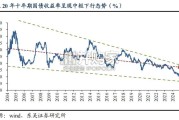

近二十年国内长端利率中枢呈下行趋势。近二十年以来,我国十年期国债收益率水 平在一个逐渐收敛的区间内震荡向下,特别是近十年以来十年期国债收益率的阶段性最...

2025-04-08 36 金融行业报告

保守估计 2025 年理财规模有望达到 31.5 万亿元高点。受高息存款严监管和债市 行情催化,2024 年末理财规模达 29.95 万亿元,高增 3...

2025-04-07 24 金融行业报告

美国债务上限不断上调,减弱美元信用。 截至 2024 年 12 月,美国国债突破 36 万亿美元,占 GDP 比例超过 120%,远超欧盟《稳定与增长...

2025-04-05 41 金融行业报告

寿险因预定利率下调、报行合一以及产品结构调整,行业打平收益率边际 改善。截至 2025 年 2 月末,尚未披露最新偿付能力报告的公司包含:和谐 健康、...

2025-04-04 23 金融行业报告

最新留言