相比新车质量评价体系中的其他维度,中国消费者遇到产品质量问题/抱怨 最多的维度是“行驶过程”,其次是“电子设备”及“内饰”, 而遇到问题最少的则是“座...

2025-04-16 39 汽车行业报告

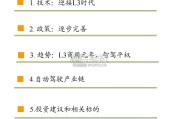

中国摩托车行业发展历程:城镇化推动行业发展,政策限摩驱动油转电,玩乐型需求正处成长期。1)上世纪90年代-2007年:行业红利期, 1994-2007年CAGR达到12%,成为世界摩托车产销第一大国;2)2008-2011年:国产品牌优势期,年销量平均稳定于2642万辆,伴随城镇 化建设与经济快速发展,我国摩托车行业设计、生产及营销体系逐步建立,占全球摩托销量比例超过 50%;3)2012-2015年:油改电替代期, 销量平均每年下降204万辆,受禁摩令与油改电影响,摩托车销量持续下滑;4)2016-2020年:结构转型期,平均年销量1679万辆,总量阶 段趋稳;伴随国内消费升级趋势,摩托车需求从实用转向休闲玩乐,大排量车型销量保持高速增长。 行业总量阶段趋稳,实用转玩乐。总量阶段趋稳:我国摩托车以通勤需求为主,受禁摩政策、电动两轮车与汽车替代影响,2016年开始,产 销量趋于平稳。结构转换:伴随我国居民消费能力提升、理念转变,大排量摩托需求崛起,2022年国产大排量摩托销量达55.3万辆,同比增 长66.2%。

对标海外国家和地区,大排量摩托车峰值年销量超过10辆/万人,预计我国未来大排量摩托车年销量可达150万辆以上,成长空间 大。国内大排量摩托市场持续扩容,单车利润较高,是行业重点发展方向。 行业竞争格局:2021年通路车CR10近50%,大排量摩托快速扩容。行业整体出口占比高,2022年海外销量占比达55%;2022年大排量摩托 CR3为41%,受大量新摩企加入影响,相比2020年下降2%,头部品牌产品更丰富、研发实力强,预计未来市场将进一步向龙头企业集中。国 产品牌具有性价比优势,与海外品牌错位竞争,在海外和国内的品牌影响力持续提升。 中国大排量品牌崛起之路:国产制造实力+海外摩企合作。国内摩企以常规摩托起家,充分融合海外技术与设计,推出自有玩乐摩托品牌,以 较高的性价比,借助短视频平台导流,贴合户外运动、社交、玩乐、个性表达等需求,实现了快速增长;国产头部摩企海外营收占比4-7成。 对标海外企业,国产头部摩企在品牌形象、产品设计、技术研发、运营管理等方面快速进步,未来可期。 大排量摩托品牌经营趋势:量增在于市场扩容+性能优、迭代快的产品;价增在于产品结构升级+品牌形象提升;利增在于提价+规模效应。

标签: 汽车行业报告

相关文章

相比新车质量评价体系中的其他维度,中国消费者遇到产品质量问题/抱怨 最多的维度是“行驶过程”,其次是“电子设备”及“内饰”, 而遇到问题最少的则是“座...

2025-04-16 39 汽车行业报告

全地形车制造属性强,产能围绕消费市场布局。全地形车在销售前需要经过生产 和组装两个环节,以 Polaris 为例,全地形车核心零部件(发动机、车架、轮...

2025-04-15 42 汽车行业报告

特斯拉FSD入华,中美差异+监管制约导致FSD本地化不足:2/25特斯拉中国官方发布2024.45.32.12 软件更新、并开启分批次推送。我们针对特...

2025-04-11 45 汽车行业报告

新能源车重量和智能驾驶对 EPS 升级提出了更高的要求。EPS 的核心参数中,传动比 和齿条力是重点影响性能的关键因素。电动化:电动汽车的普及使得车辆...

2025-04-10 36 汽车行业报告

2025年有望成为国内L3上车元年。2024年12月,特斯拉发布FSD V13.2更新,实现“从停车位到停车位”的端到端驾驶模式 。目前国内鸿蒙智行、...

2025-04-03 88 汽车行业报告

打造爆款车的策略有两种:对标跟进和差异化领先,而不同时代的红利下同一竞争 策略也有不同之处,我们应当结合时代红利+竞争阶段采取对应的爆款车打造策略。...

2025-03-31 79 汽车行业报告

最新留言