消费者线上购物习惯逐渐养成,为白酒线上化打下基础。近年来,伴随物流、支付体系成熟,线上购物已经成为居民生活不可或缺的一部分,货架 电商、直播电商、及时...

2025-04-12 19 食品饮料酒水行业报告

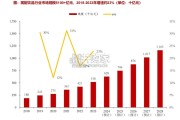

行业各细分板块长期低增长,未来预期增长相对有限,同时因渠道持续变革、分散化、去中心化,国内零食行业2010年以来集中度持续 下降,这导致渠道型龙头崛起,需求端性价比减弱的同时,产业结构与海外差异也逐步出现,在此影响下,制造型龙头渠道结构也纷纷 “偏科” 。主流渠道红利减弱、需求承压、疫情打击、成本压力下,行业迎来新一轮洗牌,制造龙头因模式优势更能抓住新渠道机遇, 制造、渠道龙头分化加剧。虽然,结合海外发展史,多品类制造型龙头集中度加速提升并在成长中逐步从规模壁垒升华为品牌壁垒,将 成为长期趋势,而短期因“多块好省”爆发的零食专营店将加速这一趋势。而零食专营店的相对“脆弱”的店型同样有望进一步加剧制 造与渠道型龙头分化。 需求红利少:持续低增长,行业进入以质取胜阶段。①行业低增,分散持续:2022年零食行业规模接近万亿,根据欧睿数据及预测,历史(2017-2022)、 未来(2022-2027)19个欧睿零食二级行业零售额CAGR过7%的均不超过5个,并主要在风味零食领域。零食长期为社零“拖累项”,基于行业商业模式 及竞争格局,同前7年一样,未来5年零食行业零售额CAGR仍有望继续低于GDP增速。

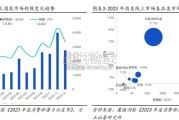

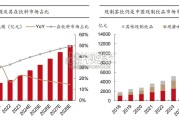

同时因品类及渠道分层竞争,尤其是渠道“分散化”及“去中心化”, CR5多年持续下降,2010年以来仅少量渠道型龙头市占率提升,直到近两年集中度才有所好转。②进入以“质”取胜阶段,制造龙头对渠道龙头替代进入 加速阶段:在经历了生产为王(2000年前)、渠道为王(2000-2010年)、渠道去中心化(2010-2020年),随着零食专营店爆发,行业正式进入到以质 取胜阶段,综合供应链实力(产能、研发、渠道触达)将成为制胜法宝;制造龙头因为规模效应和研发优势,整体费用低盈利高,对渠道龙头产生替代并逐 步加速。 供给迎变革:零食专营短期为催化剂。①爆发因素:商超现代渠道及高端品牌店价格高、线上龙头OEM为主性价比有限连带率较低、流通渠道缺少散称且品 类有限,零食专营店通过缩短供应层级,最终获得更低客单价(预计低于高端零食品牌、线上核心渠道龙头一半,约20- 3 0元),更高单量(3 0 0+单/天, 往往5-10倍于高端品牌店),2020年以来快速扩张,区域割据,行业约1.3万家左右。②空间大,瓶颈仍在。单店模型店效虽高、单店盈利仍有限、门店品 牌方净利率较低,叠加同质化竞争、壁垒有限、部分区域品牌已停止开店,我们预计瓶颈仍在。③制造龙头最为受益。1>零食专营店品牌厮杀,渠道龙头受 损,受益方主要为制造龙头。2>零食品类龙头厂商利润往往比白牌更高,发展差异增大。3>制造龙头,主要盈利增长点往往来其他渠道,如高端会员店、现 代渠道等,零食专营店产品存差异,仅带来部分增量。

标签: 食品饮料酒水行业报告

相关文章

消费者线上购物习惯逐渐养成,为白酒线上化打下基础。近年来,伴随物流、支付体系成熟,线上购物已经成为居民生活不可或缺的一部分,货架 电商、直播电商、及时...

2025-04-12 19 食品饮料酒水行业报告

东南亚地处海陆交通要塞:东南亚地处亚洲与大洋洲、太平洋与印度洋的 “十字路口”, 是连接两大洲和两大洋的重要通道,海上贸易优势突出并拥有众多优良港口,...

2025-04-08 37 食品饮料酒水行业报告

我国现制饮品行业规模5100+亿元,2018-2023年CAGR达23%。现制饮品是现制茶饮/现磨咖啡/其他现制饮品(现制果饮、冰激淋&酸奶...

2025-04-08 34 食品饮料酒水行业报告

白酒线上销售持续扩容背后兼具从需求到供给的全链路推力,重视渠道结构变化。 根据魔镜洞察数据,2023 年线上酒类市场规模超 1200 亿元,全年销售额...

2025-04-07 31 食品饮料酒水行业报告

随着现制饮品平价化及获得方式便利化,我国现制饮品行业快速扩容。相较于预包装饮料,现制饮品为消费者提供更新鲜的食材、更丰 富的口感,以及定制化程度更高、...

2025-04-04 32 食品饮料酒水行业报告

最新留言