消费者线上购物习惯逐渐养成,为白酒线上化打下基础。近年来,伴随物流、支付体系成熟,线上购物已经成为居民生活不可或缺的一部分,货架 电商、直播电商、及时...

2025-04-12 19 食品饮料酒水行业报告

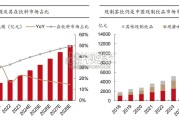

中国饮料市场是一个万亿规模级别的市场,未来五年的复合年增长约为 6%。 以品类分,水是最大的品类;按渠道分,虽然传统市场依然占据大头,但 因消费场景多元化和碎片化,电商、现代和其他新兴渠道增速较快。集中 度而言,碳酸饮料和茶饮的集中度最高,而果汁饮料最分散。饮料属于冲 动型消费,潮流风险较高,消费者偏好不断变化,对产品有健康、颜值和 口味等诸多诉求,领跑者保持战绩不易。我们喜欢全品类饮料公司,因其 对抗潮流风险的能力更强。

农夫山泉是中国市场主要的本土饮料企业之一,其历史最早可追溯至 1996 年由创始人钟睒睒先生创立的新安江养生堂饮用水公司。 Frost & Sullivan 数据显示,2019 年,农夫山泉在中国包装饮用水市场排名第一,市占率为 20.9%,而在茶饮、功能饮料和果汁饮料市场均位列第三。 农夫山泉约 95%的收入来源于旗下一级经销商。公司透过经销商,以先款 后货的模式,向传统、现代、餐饮、电商等渠道出售产品。截至 2019 年年 末,农夫山泉有 4,280 名经销商。自 2020 年起,农夫山泉也开始与一些次 级经销商签订三方协议,以更好地了解下沉市场动态。同时,农夫山泉亦 拥有 200 名直营客户,以全国性或区域性的超市、连锁便利、电商平台、 餐厅和航空公司为主。前五大客户中,两名是经销商,三名是直营。

饮料业务利润率。三者中,农夫山泉利润率最高,得益于高毛利的水 占收入 60%,以及产品组合定位偏中高端。康师傅的饮料毛利率和运 营利润率均属最低,因公司这些年布局高端产品滞后,产品矩阵内中 平价产品比重偏高,且近几年一直处于调整期,较高毛利的瓶装水占 比不断下降。 费用率。三间公司均采取经销商模式,分销成本占收入比例较为接近, 但是结构不同。“大自然的搬运工”农夫山泉其物流和仓储占收入比高 达双位数;康师傅和统一则偏低,我们估计在 5%以内(相对而言,康 师傅的全国工厂网络布局最佳)。农夫山泉员工成本和广告推广比例则 低于康统。行政费比方面,得益于规模优势,康师傅的行政费用占收 入比例最低,农夫山泉在三家公司中最高。

标签: 食品饮料酒水行业报告

相关文章

消费者线上购物习惯逐渐养成,为白酒线上化打下基础。近年来,伴随物流、支付体系成熟,线上购物已经成为居民生活不可或缺的一部分,货架 电商、直播电商、及时...

2025-04-12 19 食品饮料酒水行业报告

东南亚地处海陆交通要塞:东南亚地处亚洲与大洋洲、太平洋与印度洋的 “十字路口”, 是连接两大洲和两大洋的重要通道,海上贸易优势突出并拥有众多优良港口,...

2025-04-08 37 食品饮料酒水行业报告

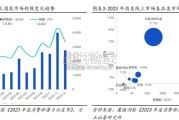

我国现制饮品行业规模5100+亿元,2018-2023年CAGR达23%。现制饮品是现制茶饮/现磨咖啡/其他现制饮品(现制果饮、冰激淋&酸奶...

2025-04-08 36 食品饮料酒水行业报告

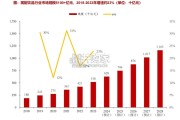

白酒线上销售持续扩容背后兼具从需求到供给的全链路推力,重视渠道结构变化。 根据魔镜洞察数据,2023 年线上酒类市场规模超 1200 亿元,全年销售额...

2025-04-07 31 食品饮料酒水行业报告

随着现制饮品平价化及获得方式便利化,我国现制饮品行业快速扩容。相较于预包装饮料,现制饮品为消费者提供更新鲜的食材、更丰 富的口感,以及定制化程度更高、...

2025-04-04 34 食品饮料酒水行业报告

最新留言