消费者线上购物习惯逐渐养成,为白酒线上化打下基础。近年来,伴随物流、支付体系成熟,线上购物已经成为居民生活不可或缺的一部分,货架 电商、直播电商、及时...

2025-04-12 19 食品饮料酒水行业报告

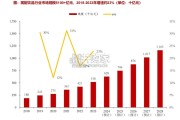

过去二十年,我国火锅底料市场规模保持 20%的较高增速(出厂口径)。从渗透率、人均 消费量等角度来看,行业仍然处于成长初期,其特征类似 2000-2008 年的酱油:一是川渝火 锅底料全国化,二是龙头加快渠道下沉与织网,三是行业大品牌逐渐形成。在这一过程中行业 竞争激烈但格局缓慢集中,利润率阶段性上涨但改善的趋势并不明显。 1.1 生命周期:成长初期,空间广阔 我们从行业增速、集中度、利润率、驱动要素等 4 大角度复盘过去近二十年火锅调料的发 展历程,将产业历史划分为 2 个阶段:2002-2009 年属于导入期,包装化的火锅底料刚刚兴起, 产品是龙头核心驱动力,这一时期诞生了区域性大单品“红 99”火锅底料,同时颐海国际、 天味食品也先后成立;2010-2020 年属于成长初期,行业仍然保持双位数增长,龙头步入渠道 驱动阶段,2015 年前后“老油”事件对行业造成短期冲击,但也加速了小作坊出清的进程, 行业头部品牌逐渐形成,颐海国际、天味食品相继上市。这一阶段火锅底料经历了由手工自炒到工业包装的过渡,20 世纪 90 年代以后,随着川味 火锅在全国范围内的持续扩张,单纯手工操作已经难以满足火锅底料生产和经营的需要,于是 转变成手工操作与机器加工相结合的生产模式。

机器加工具有标准化、规模化的特点,因而使 火锅底料的制作更加规范、品质更加稳定,既降低了劳动强度和技艺难度,也降低了人工成本、 增加了利润空间,并且容易复制、扩张。行业总体呈现三大特征: 特征一,收入端:产品渗透与低基数推动行业收入高增,CAGR 约 40%(出厂口径)。 特征二,竞争端:规模快速增长叠加厂商稀缺,竞争格局宽松,行业利润率阶段性提升。 特征三,龙头处于单品驱动阶段:产品是这一时期企业竞争与成长的核心逻辑,采取的 策略是跟随-模仿的粗犷式竞争。特征一:收入端,B 端景气+C 端渗透推动行业 CAGR 达到 15%(出厂口径)。得益于 B 端的景气逻辑与 C 端的渗透下沉逻辑,火锅底料延续较高双位数增长。行业需求在产品层面 发生 2 大趋势:地域扩张:随着川渝火锅的全国扩张,火锅底料主要市场已从川渝向全国转移; 产品升级:包装、规格、品质的升级不断突破价格天花板。 特征二:竞争端,抢占市场是行业核心逻辑,竞争激烈但逐渐形成 3 家头部企业。行业 高成长、高盈利、低门槛吸引众多参与者,因此抢占市场是第一诉求,市场竞争激烈(尤以川 渝为重),同时终端促销动作明显,行业费用率明显阶段性上升。在这一过程中,逐渐形成了 红 99、颐海、天味等头部企业。 特征三,龙头处于单品驱动到渠道驱动的过渡阶段:产品力仍是核心驱动力,但渠道的 重要性日益凸显,颐海在 2016 年开始通过渠道裂变与“海底捞”品牌的降维打击,迅速跃升 为行业龙头,天味也在 2019 年开始全国织网计划。

标签: 食品饮料酒水行业报告

相关文章

消费者线上购物习惯逐渐养成,为白酒线上化打下基础。近年来,伴随物流、支付体系成熟,线上购物已经成为居民生活不可或缺的一部分,货架 电商、直播电商、及时...

2025-04-12 19 食品饮料酒水行业报告

东南亚地处海陆交通要塞:东南亚地处亚洲与大洋洲、太平洋与印度洋的 “十字路口”, 是连接两大洲和两大洋的重要通道,海上贸易优势突出并拥有众多优良港口,...

2025-04-08 37 食品饮料酒水行业报告

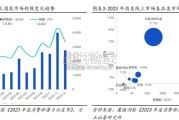

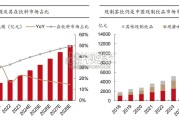

我国现制饮品行业规模5100+亿元,2018-2023年CAGR达23%。现制饮品是现制茶饮/现磨咖啡/其他现制饮品(现制果饮、冰激淋&酸奶...

2025-04-08 34 食品饮料酒水行业报告

白酒线上销售持续扩容背后兼具从需求到供给的全链路推力,重视渠道结构变化。 根据魔镜洞察数据,2023 年线上酒类市场规模超 1200 亿元,全年销售额...

2025-04-07 31 食品饮料酒水行业报告

随着现制饮品平价化及获得方式便利化,我国现制饮品行业快速扩容。相较于预包装饮料,现制饮品为消费者提供更新鲜的食材、更丰 富的口感,以及定制化程度更高、...

2025-04-04 32 食品饮料酒水行业报告

最新留言